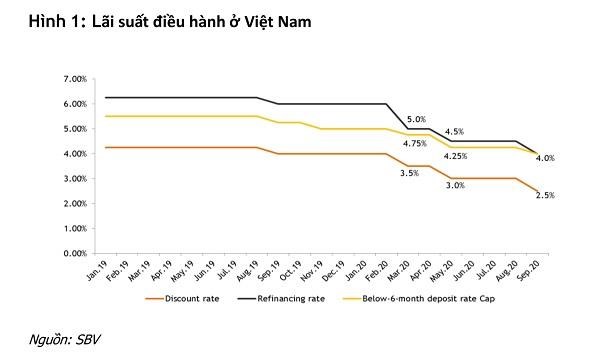

Hiệu ứng Ngân hàng Nhà nước (NHNN) quyết định hạ tiếp lãi suất điều hành để hạ lãi vay, khiến nhà đầu tư dự tính thị trường sẽ tràn ngập những khoản vay, tín dụng có lãi suất thấp.

Với loạt quyết định mà NHNN vừa ban hành, dự kiến lãi vay kỳ hạn ngắn trong một số lĩnh vực ưu tiên sẽ chỉ còn trần điều chỉnh từ 5% xuống 4,5% - mức lãi suất cho vay thấp nhất ở Việt Nam trong suốt nhiều năm qua.

Ở góc độ nhà đầu tư, tiền rẻ dĩ nhiên không đồng nghĩa tăng dòng tiền chảy vào thị trường mà ngược lại, các khoản đầu tư như tài khoản tiết kiệm, quĩ thị trường tiền tệ, chứng chỉ tiền gửi và trái phiếu cũng sẽ có lãi suất thấp – việc hưởng lợi tức kỳ hạn sẽ không còn "xông xênh" như trước.

Tuy nhiên với thị trường Việt Nam, quy luật trên đôi khi chỉ là lý thuyết. Bởi trong khi NHNN đã hạ lãi suất điều hành, tạo vốn rẻ để kích thích nền kinh tế phục hồi, thì lãi suất của các khoản đầu tư như đã nói ở trên, vẫn còn "kha khá". Điển hình là lãi suất trái phiếu doanh nghiệp, không cùng chiều điều chỉnh cùng lãi suất trái phiếu Kho bạc, vẫn còn tình trạng neo cao 8-10% hoặc thậm chí cao hơn cho kỳ hạn bình quân 2-3 năm.

Dù vậy, với Nghị định 81/2020/NQ-CP vừa có hiệu lực từ tháng 9/2020 bao gồm các nội dung quy định chặt hơn về phát hành trái phiếu riêng lẻ và chào bán ra công chúng, dự kiến cộng hưởng cùng chính sách tạo "tiền rẻ", lãi suất trái phiếu của các tổ chức doanh nghiệp phát hành ra chắc chắn sẽ có tỷ lệ điều chỉnh nhất định.

Cùng với đó, khi lãi suất huy động về mức quá thấp, tiền từ các tài khoản tiết kiệm, chứng chỉ tiền gửi có thể sẽ tìm đường "thoái lui", đến với những điểm có cơ hội sinh lợi cao hơn. Đây có thể là bất lợi của các nhà huy động tiết kiệm, các ngân hàng ở chiều hút vốn, nhưng sẽ là điểm lợi của những kênh đầu tư chuyển dịch vốn.

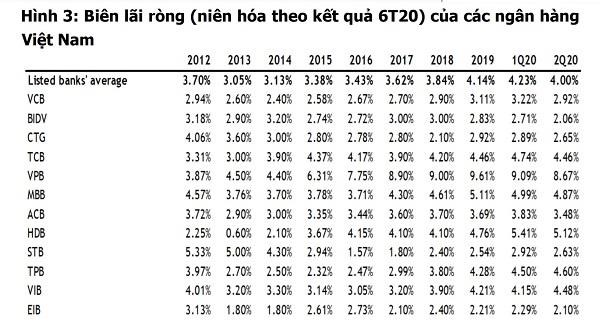

MBKE dự báo biên lãi ròng của các ngân hàng Việt Nam sẽ giảm khoảng 20-30 điểm cơ bản trong cả năm 2020

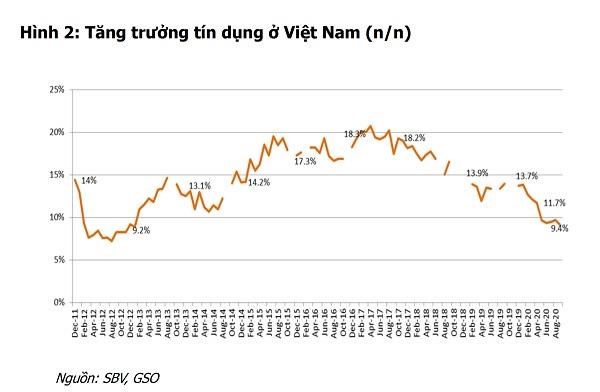

Tại thời điểm hiện nay, theo ghi nhận chung, áp lực của dòng tiền huy động chảy ra khi tiền quá rẻ không thực sự lớn. Theo đánh giá của Công ty Chứng khoán Maybank Kimeng Vietnam (MBKE), thực chất cắt giảm lãi suất điều hành chậm trễ hơn so với chuyển động trên thị trường lãi suất. Các ngân hàng trong nước đã giảm lãi suất huy động gần 90 điểm cơ bản từ tháng 7/2020 cho tới nay. Tăng trưởng tín dụng mờ nhạt làm cho ngân hàng trong nước thừa tiền, vì vậy, họ cắt giảm lãi suất huy động mạnh hơn trong suốt 3 tháng qua. Thêm vào đó, lãi suất liên ngân hàng (chi phí đi vay từ các ngân hàng khác) cũng giảm mạnh đến mức thấp, thấp hơn hẳn lãi suất điều hành. Có nghĩa là đợt điều chỉnh lãi suất chủ động trong 3 tháng qua của các ngân hàng, nếu có, sẽ phản ánh tác động biên lợi nhuận lên hoạt động của họ trong quý 3 và quý 4. Điều các ngân hàng cần lúc này là khơi thông "tiền rẻ" ra thị trường, thúc đẩy tăng trưởng tín dụng thực, mà không cần gộp tăng trưởng tín dụng trái phiếu.

Nói về chính sách tiền rẻ vừa hiệu lực, một chuyên gia đánh giá đây chính là cơ hội để các doanh nghiệp tiếp cận vốn rẻ hơn, vay mới hoặc hợp nhất các khoản nợ mà họ hiện có. Những ai còn khả năng để vay vốn rẻ lúc này sẽ có lợi thế vốn tốt hơn trong tương lai. Tất nhiên, với điều kiện là họ sử dụng vốn rẻ đó cho mục đích gì?.

Vị chuyên gia này cũng cho rằng có thể sẽ xuất hiện tình trạng người đi vay có thể vay thêm tiền với lãi suất thấp hơn so với các khoản vay trước đó và dùng số tiền mới vay được để trả hết các khoản vay cũ. Theo đó, ngân hàng vô hình chung bắt buộc phải tái tài trợ nợ và giúp người đi vay giảm chi phí lãi vay và giúp họ tiết kiệm tiền, nhưng đồng thời qua đó lại giảm được rủi ro nợ xấu với chi phí vốn vay cao làm nặng gánh nợ vay dồn ép từ trong các năm, hoặc các tháng trước.

"Nhìn chung, với tăng trưởng tín dụng chưa đạt tới 1/2 mục tiêu đề ra của năm, và tăng trưởng GDP dù tích cực nhưng thực chất thấp nhất trong 10 năm qua, chính sách tiền rẻ là lựa chọn hợp lý để thúc đẩy nền kinh tế vượt qua điểm ì ạch, phục hồi với mức cao hơn. Người vay bao gồm doanh nghiệp và dân có thể vay tiền với chi phí hợp lý hơn. Đây cũng là lựa chọn của nhiều quốc gia trong đại dịch mà tiêu biểu là Mỹ, với chính sách duy trì lãi suất gần bằng 0 theo quyết định của FED, cho đến khi nào nền kinh tế hồi phục và tỷ lệ thất nghiệp tái cân bằng. Tất nhiên, tiền rẻ đòi hỏi các ngân hàng sẽ càng tăng thẩm định tín dụng khắt khe hơn trước khi giải ngân. Bởi nếu không cẩn trọng mà tăng tín dụng bằng mọi giá với tiền rẻ, tái tài trợ "vô tội vạ", nợ xấu có thể bị kích động phồng to, gây hệ lụy tương lai", vị chuyên gia trên đánh giá.

Link bài gốc