SSI Research 'tiết lộ' một vài cổ phiếu ưa thích trong ngành dệt may

SSI nhận thấy trong quý III/2024, các doanh nghiệp sản xuất hàng may mặc ghi nhận kết quả doanh thu và lợi nhuận cao. Đơn vị cũng kỳ vọng sản lượng tiêu thụ của các công ty dệt may sẽ tăng mạnh trong những quý tới.

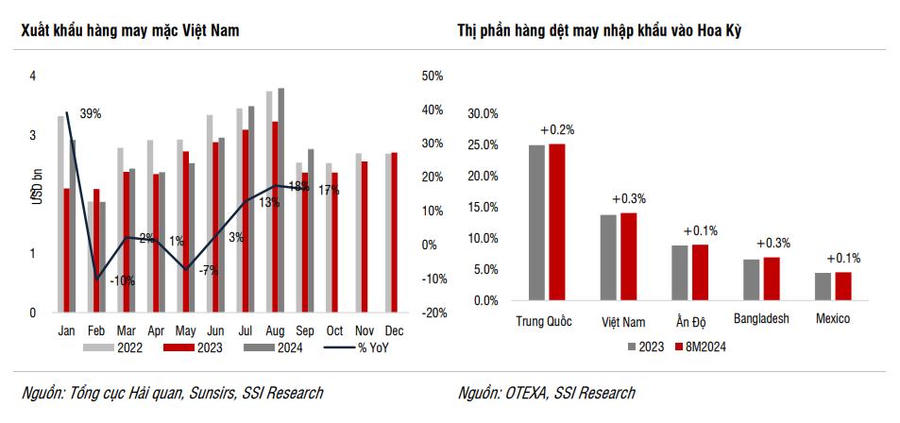

Trong báo cáo mới đây, SSI Research cho biết, trong quý III/2024, ngành dệt may ghi nhận kết quả kinh doanh ấn tượng, với kim ngạch xuất khẩu vượt 12 tỷ USD, tăng 13,2% so với cùng kỳ. Mức tăng trưởng mạnh mẽ so với quý trước là nhờ nửa cuối năm thường là mùa cao điểm, và đơn đặt hàng giá trị cao hơn cho bộ sưu tập Thu - Đông.

Lũy kế 9 tháng đầu năm 2024, kim ngạch xuất khẩu đạt 32 tỷ đồng, tăng 7,7% so với cùng kỳ và tăng 9,6% so với 9 tháng đầu năm 2019 (thời điểm trước Covid), do đó sản lượng tiêu thụ hiện nay đã vượt mức trước Covid.

Mặt khác, giá nguyên vật liệu đầu vào vẫn ở mức thấp. Trong khi đó, SSI Research nhận thấy giá sợi nhập khẩu đã tăng 7% so với cùng kỳ trong quý 3/2024, cho thấy dấu hiệu nhu cầu dần phục hồi.

Trong dài hạn, SSI kỳ vọng các nhà bán lẻ lớn tiếp tục đa dạng hóa đơn hàng từ nhiều nước xuất khẩu để giảm thiểu rủi ro.

Việt Nam sẽ tiếp tục được hưởng lợi từ việc dịch chuyển các đơn đặt hàng từ Trung Quốc, nhờ: chi phí lao động thấp hơn Trung Quốc; mức thuế với Mỹ thấp hơn so với Trung Quốc (mức độ phụ thuộc vào chính sách của chính quyền mới của Mỹ); và lợi thế lao động có tay nghề cao hơn Ấn Độ và Bangladesh.

Tuy nhiên, đơn vị này cũng lưu ý Mỹ sẽ cần thời gian để đưa ra “thuế suất toàn diện”, dự kiến sẽ áp dụng vào nửa cuối năm 2025 hoặc năm 2026. Do đó, các doanh nghiệp bán lẻ dự kiến sẽ đẩy mạnh các đơn hàng trước khi mức thuế quan mới được áp dụng, không chỉ tại Trung Quốc mà còn trên toàn cầu.

Vì thế, SSI Research kỳ vọng sản lượng tiêu thụ của các công ty dệt may sẽ tăng mạnh trong những quý tới.

Đối với luận điểm đầu tư nhóm cổ phiếu dệt may, SSI nhận thấy trong quý III/2024, các doanh nghiệp sản xuất hàng may mặc ghi nhận kết quả doanh thu và lợi nhuận cao kỷ lục, vượt kỳ vọng.

Ngoài CTCP Sợi Thế Kỷ (mã ck: STK) ghi nhận kết quả kinh doanh thấp hơn dự kiến, CTCP Đầu tư và Thương mại TNG (mã ck: TNG), CTCP May Sông Hồng (MSH) và CTCP Dệt may - Đầu tư - Thương mại Thành Công (mã ck: TCM) đều đạt kết quả kinh doanh ấn tượng. Đáng chú ý, biên lợi nhuận gộp của TNG và MSH đều tăng.

SSI nhận định, doanh thu tăng mạnh trong quý này là nhờ đang trong mùa cao điểm, thể hiện qua các đơn đặt hàng tại thị trường Mỹ và Châu Âu đều phục hồi.

Do đó, SSI khuyến nghị khả quan với 2 mã cổ phiếu trong ngành là STK và MSH phần lớn do tốc độ tăng trưởng doanh thu CAGR tích cực trong giai đoạn 2018-2023, đạt 14,5%; định giá hấp dẫn, với P/E năm 2025 đạt 8,25x so với dữ liệu lịch sử của ngành là 10-12x. Đồng thời, SSI khuyến nghị trung lập đối với cổ phiếu TCM và STK do định giá kém hấp dẫn và triển vọng doanh thu của STK chưa rõ ràng.