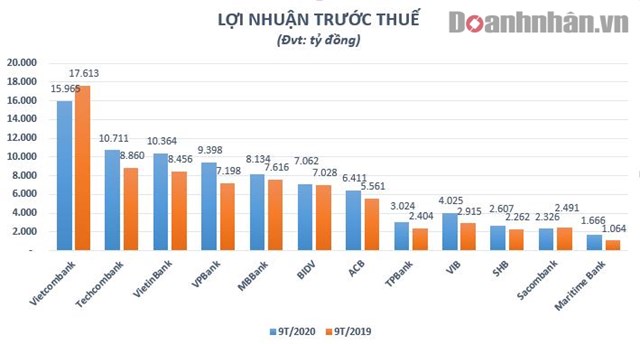

Bức tranh tài chính 9 tháng nhóm ngân hàng dần được hé lộ có sự phân hóa nhất định khi nhiều nhà băng tăng trưởng hai con số, nhưng vẫn có ngân hàng báo lãi sụt giảm. Nhìn chung, các khoản lợi nhuận hàng nghìn tỷ đồng cho thấy kết quả kinh doanh của các ngân hàng vẫn tương đối khả quan trong bối cảnh đại dịch Covid-19 vẫn còn diễn biến khó lường.

Vietcombank tiếp tục đứng đầu về lợi nhuận tuy nhiên tăng trưởng tiếp tục âm trong quý III khiến khoảng cách giữa nhà băng này với phần còn lại bị thu hẹp. Lãi trước thuế quý III giảm hơn 20% còn 4.983 tỷ đồng khiến lợi nhuận trước thuế lũy kế 9 tháng thấp hơn 10% so với cùng kỳ năm ngoái, đạt 15.965 tỷ đồng.

Trong bối cảnh phải sử dụng nguồn lực để hỗ trợ nền kinh tế và khách hàng bị ảnh hưởng của dịch bệnh Covid-19, lợi nhuận từ hoạt động kinh doanh 9 tháng đầu năm của BIDV đạt 23.181 tỷ đồng. Sau khi trừ chi phí trích lập dự phòng, lợi nhuận trước thuế của nhà băng này chỉ còn 7.062 tỷ đồng, gần như đi ngang so với cùng kỳ năm trước.

Ngược lại, một nhà băng trong nhóm Big4 lại cho thấy tăng trưởng lợi nhuận tốt là VietinBank. Ngân hàng này có lợi nhuận trước thuế tăng tới 22,5% so với cùng kỳ, đạt 10.364 tỷ đồng, bất chấp tăng trưởng tín dụng ở mức thấp.

Tuy nhiên, quán quân tốc độ tăng trưởng lợi nhuận 9 tháng là VIB khi báo lãi trước thuế của đơn vị này lên tới 4.025 tỷ đồng, tăng 38% so với cùng kỳ. Số lãi này tương đương với lợi nhuận cả năm nhà băng này đạt được trong năm 2019 vừa qua.

VPBank cũng ghi nhận lợi nhuận trước tăng trưởng ấn tượng gần 31% đạt 9.398 tỷ đồng, hoàn thành đến 92% kế hoạch cả năm sau 9 tháng. Tại Techcombank, chỉ tiêu tương tự có mức tăng gần 21%, đạt 10.711 tỷ đồng, qua đó hoàn thành 82,4% mục tiêu đề ra cả năm.

Một số ngân hàng khác như MBBank, ACB, TPBank, SHB và Maritime cũng ghi nhận lợi nhuận nhóm tăng trưởng dương trong khi Sacombank “đi lùi” sau 9 tháng đầu năm 2020.

Nợ xấu và nợ cần chú ý có chiều hướng gia tăng

Mặc dù kết quả kinh doanh có phần khả quan hơn mặt bằng chung tuy nhiên nhiều ngân hàng đang tồn tại xu hướng gia tăng nợ xấu và nợ cầu chú ý (nợ nhóm 2).

Theo thống kê, quy mô nợ xấu của Vietcombank đến cuối quý III tăng 15% so với đầu năm, lên gần 7.900 tỷ đồng. Quy mô nợ nhóm 3 (nợ dưới tiêu chuẩn) gấp hơn bốn lần, nợ nhóm 4 cũng gấp gần ba lần, còn nợ nhóm 5 giảm 16%. Bên cạnh đó, nợ nhóm 2 (nợ cần chú ý) cũng tăng 60% lên 4.156 tỷ đồng.

Với VPBank, quy mô nợ xấu đến cuối quý III vượt ngưỡng 10.000 tỷ đồng, tăng 15% so với đầu năm. Nợ nhóm 2 của ngân hàng này cũng tăng thêm hơn 2.500 tỷ đồng.

Như tại Sacombank, các nhóm nợ xấu đều tăng mạnh so với hồi đầu năm, tổng nợ xấu cuối quý III là 6.837 tỷ đồng, tăng hơn 1.105 tỷ đồng trong vòng 9 tháng tương ứng tăng 19%, đưa tỷ lệ nợ xấu/tổng dư nợ cho vay từ 1,9% hồi đầu năm lên 2,14% cuối kỳ.

Với TPBank, nợ nghi ngờ (nhóm 4) tăng mạnh nhất, ghi nhận mức tăng 82% so với đầu năm 2020, tương đương hơn 555,2 tỷ đồng tại thời điểm cuối quý III/2020. Nợ nhóm 3, nhóm 5 của TPBank cũng tăng lần lượt 76% và 27% so với thời điểm đầu năm 2020.

Kịch bản cũng tương tự tại MB và ACB, hai ngân hàng ghi nhận tăng trưởng lợi nhuận. Quy mô nợ xấu của MB tăng hơn 39% so với đầu năm, trong đó riêng quy mô nợ nhóm 5 gấp ba lần, nợ nhóm hai cũng tăng thêm hơn nghìn tỷ đồng. Với ACB, mức tăng tổng quy mô nợ xấu tới 71%.

Báo cáo của FiinGroup (Công ty chuyên cung cấp thông tin tài chính và doanh nghiệp) đánh giá, ảnh hưởng của Covid-19 chưa được phản ánh đầy đủ vào kết quả kinh doanh của ngành ngân hàng trong năm nay, đặc biệt với các nhà băng chưa chủ động trích lập dự phòng rủi ro cho các khoản nợ tiềm ẩn.

Áp lực tăng trích lập dự phòng rủi ro tín dụng đang “treo lơ lửng” có thể sẽ ảnh hưởng rõ rệt hơn lên kết quả kinh doanh của nhiều nhà băng trong thời gian tới.