VN-Index khép lại tháng 10 ở mức 1.264 điểm, tăng 1,04% trong quý 3/2024. Giá trị khớp lệnh bình quân trên sàn HOSE đạt 14.157 tỷ đồng/phiên, giảm 20% so với mức bình quân của quý trước.

Trong báo cáo mới đây, Chứng khoán Rồng Việt (VDSC) kỳ vọng thị trường tháng 11 sẽ có nhịp phục hồi tích cực, nhờ kết quả kinh doanh quý 3 ấn tượng giúp định giá trở về vùng hấp dẫn. Lợi nhuận sau thuế của các doanh nghiệp niêm yết trên sàn HSX tăng trưởng 29% so với cùng kỳ, trong khi EPS 12 tháng liền kề có mức tăng +9% theo quý (QoQ) và +16% so với EPS năm 2023.

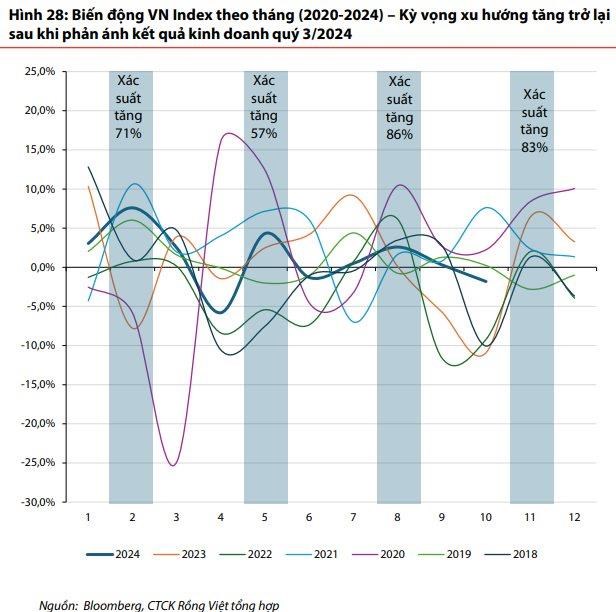

Sau khi phản ánh các kết quả này, chỉ số P/E của VN-Index đã điều chỉnh giảm từ 14,7 về 13,4 lần, chạm mức định giá thấp nhất trong năm nay. Thống kê lịch sử giao dịch của thị trường trong 7 năm qua cũng cho thấy, thị trường thường tăng điểm cao hơn vào tháng sau mùa công bố kết quả kinh doanh.

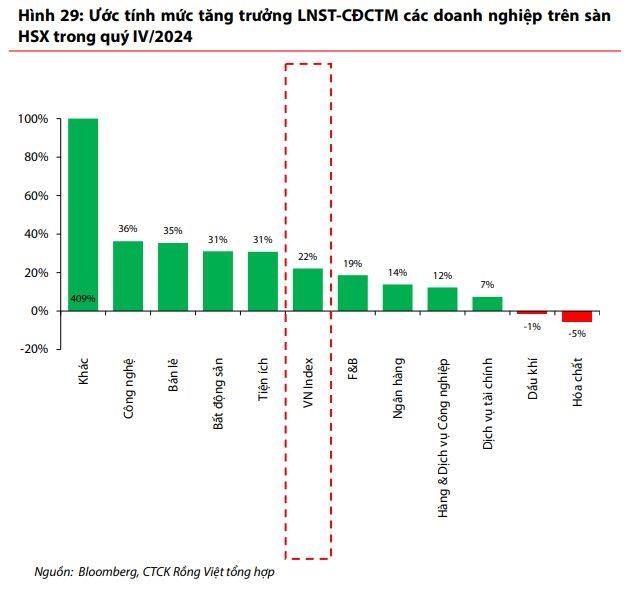

Ngoài ra, VDSC kỳ vọng xu hướng khả quan cũng sẽ được duy trì trong trung hạn khi mà LNST của các doanh nghiệp niêm yết trong quý 4/2024 dự báo đạt 22% YoY, đánh dấu quý thứ tư liên tiếp có mức tăng trưởng hai chữ số. Các cổ phiếu vốn hóa lớn thuộc nhóm ngành chủ đạo như ngân hàng, bất động sản và thực phẩm-đồ uống dự kiến sẽ dẫn dắt đà tăng trưởng.

Tuy nhiên, đội ngũ phân tích tin rằng triển vọng đồng USD yếu sẽ trở lại bất kể kết quả cuộc bầu cử Tổng thống Mỹ, giúp ổn định dư địa tỷ giá và chính sách tiền tệ của NHNN. Nhận định của VDSC dựa trên hai cơ sở.

Thứ nhất, FED đã cắt giảm 50 điểm cơ bản (bps) vào tháng 9/2024, báo hiệu quá trình bình thường hóa lãi suất đã khởi động, với kịch bản giảm thêm 150 bps trong 15 tháng tới khi xu hướng lạm phát giảm vững chắc.

Thứ hai, lo ngại về chính sách thâm hụt tài khóa của Mỹ từ cả hai ứng viên có thể tạo áp lực lên đồng USD. Sau khi phản ánh KQKD 9T2024, vùng định giá hợp lý của VN Index, tương ứng mức P/E 14.x – 15.x, là 1.299 – 1.392 điểm.

Dù vậy, vẫn có những cơn gió ngược ngắn hạn cần chú ý như (1) các cuộc xung đột địa chính trị có những tín hiệu ngắn hạn làm nổi lên tâm lý ngại rủi ro nhà đầu tư, và (2) đồng USD có thể mạnh lên ban đầu nếu chính quyền Trump đắc cử.

VN-Index có thể thử thách ở vùng định giá thấp hơn trước khi được tái định giá về vùng hợp lý. Theo đó, cho giai đoạn ba tháng tiếp theo (trước khi mùa công bố KQKD Q4 diễn ra), chỉ số VN-Index có thể biến động trong vùng 1.237 – 1.345 điểm.

Do đó, các nhà đầu tư nên chuẩn bị cho kịch bản tận dụng sự sụt giảm của thị trường để xây dựng các vị thế dài hạn, đặc biệt là trong lĩnh vực ngân hàng, bất động sản, công nghệ, công nghiệp và dịch vụ tài chính.