Trong báo cáo ngành mới đây, Công ty cổ phần Chứng khoán Mirae Asset (Việt Nam) đánh giá chất lượng tài sản của các ngân hàng tiếp tục suy giảm.

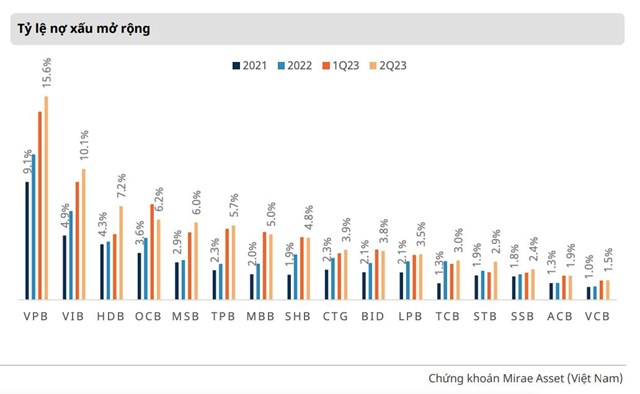

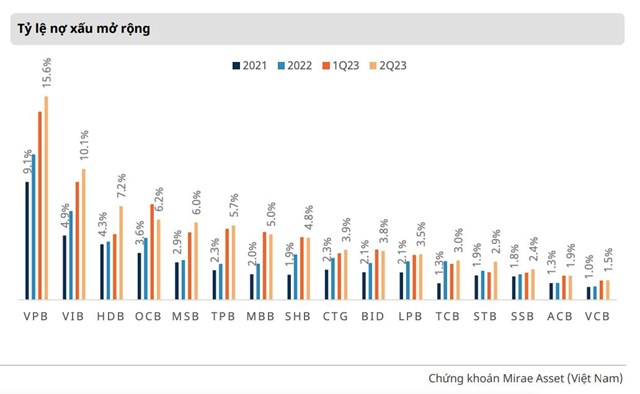

Cụ thể, tính đến cuối quý II/2023, tỷ lệ nợ xấu (NPL) tiếp tục tăng lên mức 3,3% so với mức 2,9% tại cuối quý I/2023.

Về trị tuyệt đối, tổng giá trị nợ xấu của các ngân hàng niêm yết đạt 192.000 tỷ đồng, tăng 12,7% so với quý trước và tăng 38,1% so với thời điểm đầu năm.

“Sự gia tăng nợ xấu này hệ quả tất yếu của các giai đoạn lãi suất cao cùng với tình hình kinh tế khó khăn”, Mirae Asset nhận định.

Trong nửa cuối năm 2023, nhóm phân tích dự báo xu hướng tăng của nợ xấu nhiều khả năng vẫn sẽ duy trì, nhưng tốc độ tăng sẽ chậm lại.

Mirae Asset phân tích, lãi suất cho vay đã bắt đầu giảm từ giữa quý II/2023, điều này không chỉ làm giảm sự gia tăng nợ xấu mới mà còn thúc đẩy mở rộng tín dụng, qua đó kìm hãm đà tăng của tỷ lệ nợ xấu.

Bên cạnh đó, tốc độ tăng trưởng nợ xấu đã cho dấu hiệu giảm tốc, từ mức tăng 22,7% so với quý trước trong quý I/2023 xuống chỉ còn khoảng 12% trong quý này.

Ngoài ra, tốc độ tăng nợ quá hạn (nhóm 2 - 5) cũng ghi nhận mức giảm mạnh, giảm từ mức 37,6% so với quý trước trong quý I/2023 xuống 7,4% trong quý II/2023.

Với tốc độ gia tăng nợ xấu bắt đầu giảm và lãi suất điều chỉnh, Mirae Asset kỳ vọng tỷ lệ nợ xấu sẽ sớm đạt đỉnh trong giai đoạn cuối năm 2023 hay đầu năm 2024. Ngoài rủi ro nợ xấu, ngành ngân hàng còn phải đối mặt với rủi ro liên quan đến một lượng lớn trái phiếu doanh nghiệp sắp đáo hạn.

Thống kê của Mirae Asset cho biết, hơn 200.000 tỷ đồng trái phiếu doanh nghiệp sẽ đến hạn thanh toán gốc trong 6 tháng cuối năm 2023, trong khi lượng trái phiếu đáo hạn trong năm 2024 là gần 410.000 tỷ đồng (tăng 25,2% so với năm 2023).

Theo Mirae Asset, tổng giá trị trái phiếu này không quá lớn so với tổng dư nợ tín dụng của hệ thống ngân hàng (chiếm khoảng 5% tổng dư nợ), nhưng cũng không thể xem nhẹ tác động dây chuyền và các hệ quả liên quan như gia tăng nợ xấu và gánh nặng chi phí trích lập dự phòng.

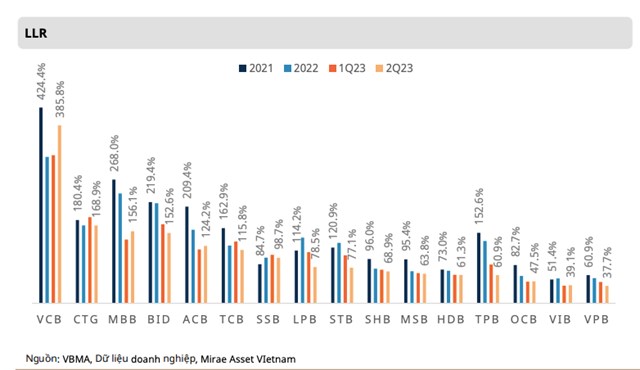

Bên cạnh tỷ lệ nợ xấu gia tăng, tỷ lệ bao phủ nợ xấu cho vay (LLR) cũng tiếp tục giảm trong quý II/2023. Tỷ lệ LLR trung bình của các NHNY giảm xuống 97% tại cuối quý II/2023 từ mức 107% vào cuối quý I/2023 hay 123% cuối năm 2022.

Một số NHNY có tỷ lệ trích lập dự phòng cao đặc biệt như VCB (385,8%), CTG (168,9%), BID (152,6%), và MBB (156,1%), cũng phần nào làm sai lệch đáng kể về LLR trung bình. Trong số 27 NHNY, hiện có 20 ngân hàng có tỷ lệ này thấp hơn 100% tính đến cuối quý II/2023.

Công ty chứng khoán này đánh giá, chất lượng tài sản vẫn sẽ là yếu tố chính ảnh hưởng đến triển vọng lợi nhuận của ngành ngân hàng trong nửa sau năm 2023 và năm 2024.

Theo đó, chi phí tín dụng dự kiến sẽ tăng đáng kể do xu hướng nợ xấu tăng mạnh, tỷ lệ bao phủ nợ xấu cho vay (LLR) giảm và các rủi ro liên quan liên quan đến một lượng lớn trái phiếu doanh nghiệp đáo hạn.

Theo thống kê, hơn 200.000 tỷ đồng trái phiếu doanh nghiệp đến hạn thanh toán gốctrong 6 tháng cuối năm 2023, trong khi trái phiếu đáo hạn năm 2024 ước tính gần 410.000 tỷ đồng (tăng 25,2% so với năm 2023).

Nhìn chung, tổng giá trị trái phiếu này không quá lớn so với tổng dư nợ tín dụng của hệ thống ngân hàng (chiếm khoảng 5% tổng dư nợ) nhưng cũng không thể xem nhẹ tác động dây chuyền và các hệ quả liên quan như gia tăng nợ xấu và gánh nặng chi phí trích lập dự phòng.

Ngược lại, lãi suất dự kiến giảm và tỷ giá ổn định được kỳ vọng mang lại một khoản lợi nhuận cho các ngân hàng từ các hoạt động kinh doanh ngoại hối và đầu tư trái phiếu.

“Mặc dù triển vọng đà tăng trưởng lợi nhuận so với các năm trước là khá thấp, tuy nhiên rủi ro cũng như yếu tố tiêu cực, như tốc độ gia tăng nợ xấu và áp lực chi phí huy động, đang cho thấy xu hướng ôn hòa hơn”, Mirae Asset nhận định.

Đề cập đến điểm nhấn đầu tư trong thời gian tới, công ty chứng khoán này nhận định, mặc dù phải đối mặt với kết quả kinh doanh không mấy khả quan trong 2 quý liên tiếp, các rủi ro hiện hữu cũng như tiềm tàng liên quan đến chất lượng tài sản cũng như triển vọng phục hồi thị trường bất động sản chưa chắc chắn, nhà đầu tư dù vẫn khá thận trọng nhưng đã bắt đầu thể hiện sự lạc quan hơn và đặt niềm tin vào thị trường chứng khoán nói chung hay nhóm cổ phiếu ngân hàng.

Thanh khoản thị trường chứng khoán cải thiện là một minh chứng và đóng vai trò là chất xúc tác, thúc đẩy thị giá cổ phiếu ngân hàng cũng như VN-Index phục hồi mạnh trong giai đoạn nửa đầu năm.

So với định giá lịch sử, nhóm ngân hàng, mặc dù đã phục hồi tích cực từ mức thấp trong tháng 10 năm 2022, nhưng vẫn được định giá thấp hơn mức định giá trung bình 5 năm, đặc biệt là các ngân hàng tư nhân.

Với chiến lược đầu tư trung và dài hạn, công ty chứng khoán ưu tiên các ngân hàng có chính sách kinh doanh thận trọng và có kết quả hoạt động bền vững qua nhiều năm như ACB và MBB, với ROE cao và định giá hấp dẫn. Ngoài ra, VIB cũng là một ngân hàng tiềm năng phù hợp theo dõi đối với các danh mục đầu tư ưu tiên nhóm cổ phiếu tăng trưởng.

Theo Mirae Asset, rủi ro ngắn hạn quan trọng phát sinh từ sự đáo hạn của các lô trái phiếu cũng như chất lượng tài sản suy giảm. Mặc dù bối cảnh triển vọng vĩ mô chưa thực sự rõ ràng, tuy nhiên Mirae Asset cho rằng những yếu tố tiêu cực đang dần suy giảm hay thay thế bằng các chỉ báo tích cực.