Dù là thời điểm cao trào của dịch bệnh, quý I vẫn còn được hỗ trợ rất nhiều từ các chỉ số tài chính mùa Tết Nguyên đán. Còn quý II được dự báo là thời điểm Covid-19 thực sự ngấm vào nền kinh tế và làm lộ diện các tác động tiêu cực của nó lên nền kinh tế. Đối với ngân hàng, những chính sách vay mới, cơ cấu nợ, giảm lãi suất… có thể sẽ làm suy giảm mức lợi nhuận. Tuy nhiên, trong mùa đại hội cổ đông (ĐHCĐ) vừa qua, nhiều ngân hàng lại cho cổ đông thấy bảng kết quả “sức khỏe” của ngân hàng khá ổn định khi đi qua dịch bệnh.

Duy trì kháng thể tốt trong mùa dịch

Tại thời điểm cuối quý I đầu quý II, các công ty chứng khoán và các chuyên gia phân tích kinh tế tài chính hàng đầu đã đưa ra những dự báo khá bi quan. Hầu hết cho rằng hoạt động ngân hàng sẽ bị ảnh hưởng nặng nề, lợi nhuận các ngân hàng sẽ giảm ít nhất 10%, trong đó nhóm các "ông lớn" ngân hàng có thể phải hy sinh lợi nhuận nhiều hơn, tới 30 - 40%.

Các ngân hàng cũng tỏ ra thận trọng khi đặt ra kịch bản xấu nhất với mức tăng trưởng âm để đảm bảo an toàn tài sản. Tuy vậy, khi những tác động của Covid-19 thoái trào thì các ngân hàng đã bất ngờ đưa ra những kết quả “lâm sàng” tương đối lạc quan, nhất là về chỉ số lợi nhuận.

Nhiều ngân hàng đã báo cáo kết quả kinh doanh nửa đầu năm tương đối lạc quan. Ảnh minh họa: TTXVN

Nhiều ngân hàng đã báo cáo kết quả kinh doanh nửa đầu năm tương đối lạc quan. Ảnh minh họa: TTXVN

Trong đó, ngân hàng Tiên Phong (TPBank) gắn với các giải pháp chuyển đổi số quyết liệt đã cho ra kết quả rất tích cực. Kết quả kinh doanh sơ bộ sáu tháng của nhà băng này với lợi nhuận trước thuế đạt 2.034 tỷ đồng, tăng 25% so với cùng kỳ năm trước và bằng 50% kế hoạch lợi nhuận cả năm (4.068 tỷ đồng). Tính đến hết 30/6, tổng tài sản của ngân hàng đạt trên 181.000 tỷ đồng, tăng hơn 24% so với cùng kỳ, vượt kế hoạch đặt ra trong năm 2020. Tổng huy động đạt trên 162.000 tỷ đồng, tăng hơn 25% so với cùng kỳ.

Trong khi đó, Ngân hàng TMCP Sài Gòn (SCB), ngân hàng có tổng tài sản lớn nhất trong khối ngân hàng TMCP tư nhân, công bố lợi nhuận khá khiêm tốn ở mức 28,9 tỷ đồng. Ngân hàng đã mạnh tay trích lập chi phí dự phòng rủi ro tín dụng lên 2.174 tỷ đồng trong sáu tháng đầu năm, nâng tổng qũy dự phòng rủi ro lên gần 14.000 tỷ đồng. Dù vậy, các chỉ tiêu kinh doanh khác của SCB vẫn ghi nhận sự khả quan khi huy động vốn và cho vay lần lượt tăng 8,2% và 3,04% so với đầu năm đạt tương ứng 528.720 tỷ đồng và 344.033 tỷ đồng.

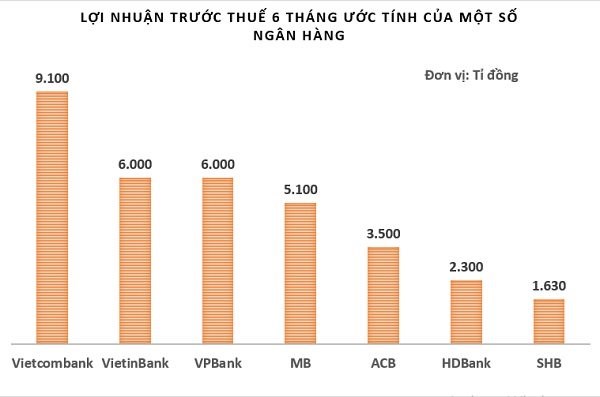

Chưa chính thức công bố con số nhưng trong kỳ đại hội đồng cổ đông thường niên vừa qua, nhiều ngân hàng khác cũng đã đưa ra mức ước tính lợi nhuận của nửa đầu năm, phần lớn trong số này đều khá lạc quan.

Theo một số thông tin cơ bản được cập nhật, tín dụng của Ngân hàng Quân đội (MB) trong sáu tháng đầu năm nay vẫn giữ ở mức khá, tăng 8,3% so với cuối năm trước. Đại diện MB cũng cho biết, doanh thu tăng trưởng tốt nhờ tận dụng các cơ hội kinh doanh tốt từ thị trường liên ngân hàng, đẩy mạnh kinh doanh ngoại tệ, trái phiếu. Các hoạt động kinh doanh ngoại hối, phái sinh cũng tăng trưởng hơn 30% so với cùng kỳ.

| Số liệu của Vụ thanh toán NHNN cho thấy xu hướng thanh toán không dùng tiền mặt đã tăng đột biến trong năm nay, tốc độ tăng trưởng về mobile banking là 200%. Thống kê hiện có khoảng 30 triệu người sử dụng hệ thống thanh toán ngân hàng mỗi ngày. |

Trong khi đó, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) cho biết lợi nhuận trước thuế năm tháng đầu năm ước đạt 5.100 tỷ đồng, tương đương 50% kế hoạch của năm. Ngân hàng dự kiến mức lợi nhuận đến cuối tháng 6 sẽ đạt khoảng 6.000 tỷ đồng, tăng 28% so với cùng kỳ năm trước.

Cùng với đó, Ngân hàng TMPCP Phát triển TP HCM (HDBank) ước tính lợi nhuận trước thuế sáu tháng đầu năm đạt 2.300 tỷ đồng, bằng 50% kế hoạch năm. Trong năm 2020, HDBank đặt mục tiêu tăng trưởng lợi nhuận trước thuế 13% so với năm trước.

Đáng chú ý nhất vẫn là nỗ lực của các ngân hàng thương mại nhà nước trong nhóm “big 4”. Dù gánh trách nhiệm lớn, sẵn sàng hy sinh lợi nhuận để giữ an toàn hệ thống nhưng các ngân hàng này cũng đã duy trì được phong độ với những kết quả tích cực hơn các dự báo trước đó.

Trong ĐHĐCĐ hồi tháng 5, ban lãnh đạo VietinBank chia sẻ lợi nhuận dự kiến đến hết quý II/2020 sẽ đạt khoảng 6.000 tỉ đồng, tăng hơn 12% so với cùng kỳ năm trước.

Mặc dù VietinBank vẫn bỏ ngỏ về chỉ tiêu lợi nhuận năm 2020 tuy nhiên, với việc tín dụng bắt đầu tăng trở lại vào cuối quý 2 cho thấy dấu hiệu khởi sắc trong kết quả kinh doanh của ngân hàng này.

Trong khi đó, tại Hội nghị sơ kết hoạt động kinh doanh sáu tháng đầu năm mới đây, Vietcombank cho biết tính đến cuối tháng 6, dư nợ tín dụng ngân hàng đạt trên 772.000 tỷ đồng, tăng 5% so với 2019. Trong đó, tín dụng bán lẻ tăng trưởng 7,4%, chiếm 51,8% trong tổng dư nợ và tăng thêm 1,2 điểm % so với 2019. Trước đó tại ĐHĐCĐ, ban lãnh đạo Vietcombank cho biết lợi nhuận dự kiến sáu tháng của ngân hàng gần chạm mức cùng kỳ 2019, khoảng 11.300 tỷ đồng.

Cuối năm có thể tệ hơn vì nợ xấu và trích lập dự phòng

Dù kết quả trước mắt tương đối lạc quan nhưng diễn biến của nền kinh tế từ nay đến cuối năm vẫn chưa có gì rõ ràng. Dịch bệnh trên toàn cầu vẫn chưa chấm dứt hoàn toàn, thị trường quốc tế vẫn đang dè dặt mở cửa nên cơ chế phục hồi của nền kinh tế có thể sẽ chậm hơn, dù không nằm trong tình trạng báo động như nửa đầu năm.

Trong một cuộc khảo sát mới nhất của Ngân hàng Nhà nước, phần lớn tổ chức tín dụng đặt kỳ vọng vào kết quả kinh doanh cải thiện trong nửa cuối năm. Tuy nhiên, nhiều chuyên gia cho rằng nếu chỉ nhìn vào vào các chỉ số lợi nhuận có thể chưa phản ánh hết tình trạng kinh doanh của ngân hàng. Cụ thể, nợ xấu tăng lên và các khoản trích lập dự phòng sẽ được tính đến, trong khi nhu cầu tín dụng giảm sẽ rõ nét hơn nghiêng dần về phía cuối năm.

Nguồn: Tài liệu ĐHCĐ các ngân hàng

Nguồn: Tài liệu ĐHCĐ các ngân hàng

Trong cuộc khảo sát của Vietnam Report, 96,15% số chuyên gia ngân hàng cho rằng một trong những thách thức lớn nhất với ngân hàng là xu hướng gia tăng nợ xấu dưới tác động của đại dịch Covid-19. Nợ xấu được nhận định có thể sẽ tăng trong thời gian tới khiến lợi nhuận ngân hàng có thể chưa phản ánh được những khoản sẽ phải trích lập dự phòng trong tương lai.

Chưa hết, theo số liệu từ Ngân hàng Nhà nước, mức tăng trưởng tín dụng đến ngày 16/6 mới chỉ đạt 2,13%, chưa bằng một nửa so với cùng kỳ năm trước (5,7%). Từ cuối tháng 5 đến đầu tháng 6, tăng trưởng tín dụng đã có sự cải thiện rất lớn, tuy vẫn còn thấp hơn rất nhiều so với các năm gần đây.

Trước ảnh hưởng của dịch Covid-19, khả năng hấp thụ tín dụng của nền kinh tế nói chung và các doanh nghiệp nói riêng đang được nhận định là yếu. Các ngân hàng có thể sẽ phải hy sinh một phần lợi nhuận để chia sẻ khó khăn với doanh nghiệp, kích cầu tín dụng.

Ông Võ Tấn Long, Phó tổng giám đốc Dịch vụ công nghệ thông tin PwC Việt Nam, khẳng định rằng ngân hàng vẫn là ngành có nhiều điểm sáng trong nửa đầu năm nay. Báo cáo kết quả kinh doanh quý 1 của nhiều ngân hàng trong hệ thống đều ghi nhận mức tăng trưởng dương. Nhiều nhà băng cũng đã cập nhật sơ bộ kết quả hoạt động nửa đầu năm với nhiều thuận lợi, lợi nhuận tăng trưởng kép so với cùng kỳ. Tuy nhiên, những ảnh hưởng từ Covid-19 liên quan đến nợ xấu sẽ ảnh hưởng nhiều nhất đến ngân hàng vào nửa cuối năm. Sự ảnh hưởng về lợi nhuận mà các ngân hàng nhận lãnh vào cuối năm xem ra khó mà tránh khỏi.