Theo văn bản gửi Sở Giao dịch Chứng khoán Hà Nội (HNX), CTCP DNP Holding (DNP) vừa phát hành lô trái phiếu có mã DNPH428001 với 1.500 trái phiếu, mệnh giá 100 triệu đồng/trái phiếu, nhằm huy động 150 tỷ đồng. Lô trái phiếu được phát hành vào ngày 30/9/2024, có kỳ hạn 48 tháng và lãi suất 10,5%/năm.

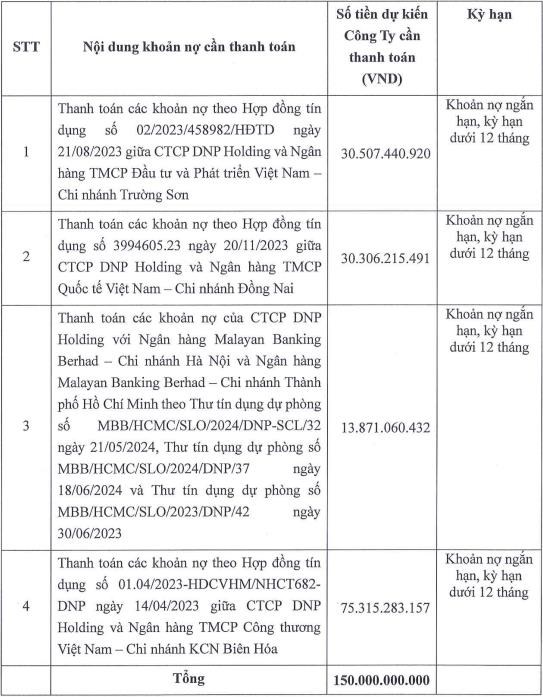

Lô trái phiếu DNPH2428001 là loại trái phiếu không chuyển đổi, không kèm chứng quyền và được bảo đảm bằng tài sản gồm 15 triệu cổ phiếu DNP cùng toàn bộ quyền lợi phát sinh liên quan. Giá trị tài sản bảo đảm là 344,25 tỷ đồng, tương ứng với giá cổ phiếu là 22.950 đồng/cổ phiếu (theo chứng thư thẩm định ngày 9/9/2024). Mục đích phát hành là để tái cơ cấu 4 khoản nợ tại các ngân hàng thương mại.

Theo dữ liệu từ HNX, DNP hiện đang lưu hành hai lô trái phiếu với tổng trị giá 350 tỷ đồng. Trái phiếu còn lại có mã DNPH2025001, phát hành ngày 27/11/2020 và dự kiến đáo hạn ngày 27/11/2025, tương ứng kỳ hạn 5 năm.

Về tình hình hoạt động kinh doanh, trong 6 tháng đầu năm 2024, DNP ghi nhận lợi nhuận sau thuế 56 tỷ đồng (giảm 55,4% so với cùng kỳ). Đặc biệt, doanh thu hoạt động tài chính của công ty giảm mạnh, chỉ đạt 139 tỷ đồng (giảm 66,2% so với cùng kỳ là 411 tỷ đồng), chủ yếu do lãi từ hoạt động đầu tư chỉ đạt 2,6 tỷ đồng, bằng 1% so với con số 260,28 tỷ đồng của cùng kỳ năm 2023.

Năm 2024, DNP đặt kế hoạch doanh thu 7.986 tỷ đồng và lợi nhuận trước thuế 294 tỷ đồng. Sau 6 tháng đầu năm với lợi nhuận trước thuế đạt 78,48 tỷ đồng, DNP mới hoàn thành 26,7% chỉ tiêu lợi nhuận trước thuế cả năm.