Cho vay trực tuyến sống cộng sinh vào tiệm cầm đồ

Tiếp nối xu hướng “làm mới” tiệm cầm đồ hiện đại, một dòng vốn “ngầm” cũng chảy vào đây nhưng không phải để hoạt động cầm đồ. Theo đó, nhiều công ty fintech cho vay đã sử dụng mô hình kinh doanh cầm đồ như một công cụ để hợp pháp hóa cho chức năng cho vay tín chấp chuyên nghiệp.

Vay trực tuyến từ tiệm cầm đồ

Dù không có chức năng cho vay như các ngân hàng hay công ty tài chính, một số nền tảng cho vay trực tuyến hiện nay tỏ ra khá tự tin về mặt pháp lý khi cho vay tín chấp thông qua nền tảng internet như trang web hay phần mềm ứng dụng cho thiết bị di động.

Ví dụ, nền tảng cho vay trên trang web A. - được quảng cáo là có mặt tại Việt Nam từ năm 2017 - với khoản 2 triệu lượt đăng ký vay và có khoảng 320.000 lượt giải ngân tính đến nay. Các giao dịch được thực hiện hoàn toàn trực tuyến.

Đây là dịch vụ của công ty fintech, cung cấp các khoản vay tín chấp có quy mô dưới dưới 10 triệu đồng với kỳ hạn vay có thể lên đến sáu tháng. “Khoảng 100 hồ sơ đăng ký vay thì chúng tôi chỉ xét duyệt được cho bảy khoản vay sau khi lọc rủi ro qua nền tảng công nghệ chấm điểm tín dụng cá nhân”, ông H., CEO của nền tảng A. cho biết.

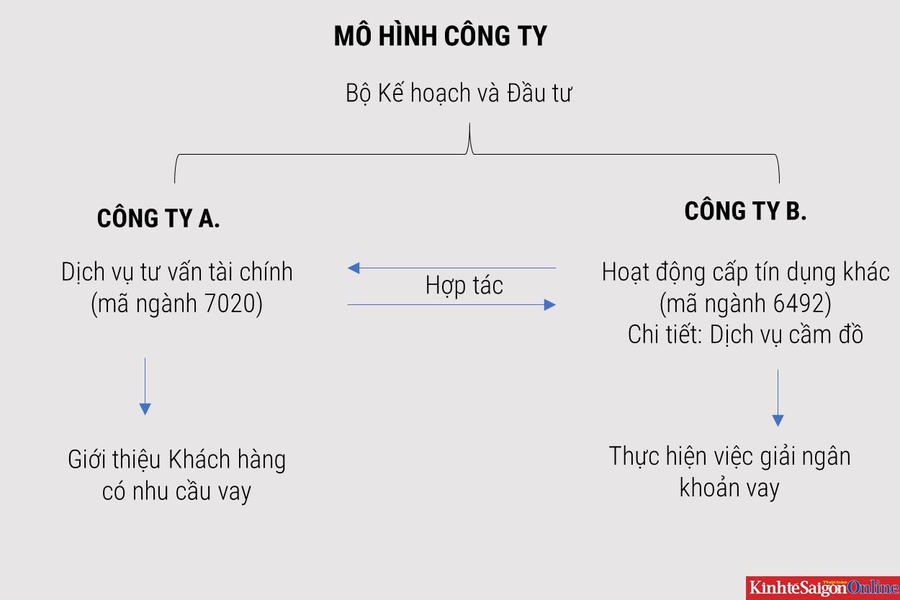

Để hợp thức hóa các khoản vay trực tuyến, nền tảng này sử dụng mô hình hai pháp nhân, một là công ty tư vấn tài chính với tên thương mại là A., hai là một tiệm cầm đồ có đăng ký kinh doanh để ký hợp đồng giải ngân trực tiếp với khách hàng.

“Mô hình hoạt động của chúng tôi cũng đã được trình bày cho phía Ngân hàng Nhà nước trong thời gian qua”, ông H nói.

Trên thực tế, đây cũng là cách thức hoạt động phổ biến mà nhiều nền tảng cho vay tín chấp qua internet, bao gồm cả trang web và ứng dụng di động, với rất nhiều cái tên vốn đã tồn tại khá lâu trên thị trường.

Các mô hình này vốn đã manh nha từ giai đoạn 2015-2016, nở rộ với trào lưu cho vay ngang hàng (P2P lending) rồi bùng nổ app (ứng dụng) cho vay trong giai đoạn gần đây.

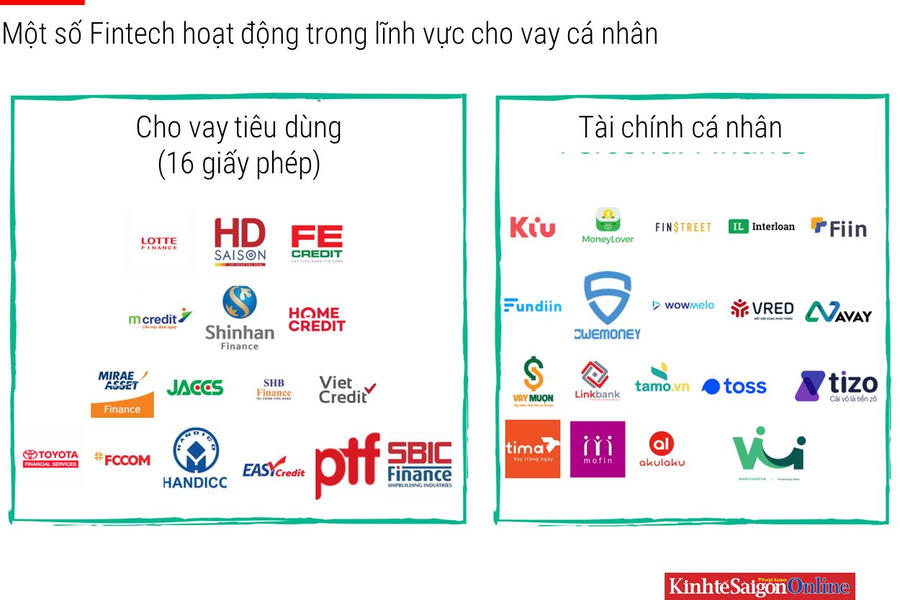

Hiện không có thống kê cụ thể nào, nhưng những chia sẻ từ nhiều người hoạt động trong lĩnh vực cho vay cá nhân đều cho biết các fintech cho vay chảy về thị trường Việt Nam ngày càng nhiều, đặc biệt là sau khi mô hình cho vay ngang hàng tại Trung Quốc sụp đổ.

Hiện tại, ngoài các tổ chức tín dụng như ngân hàng hay công ty tài chính, tiệm cầm đồ gần như là “tấm vé thông hành” duy nhất cho các tổ chức muốn hoạt động trong lĩnh vực tín dụng tại thị trường Việt Nam.

Theo quy định, cầm đồ là tổ chức cho vay dân sự hợp pháp, lại dễ thành lập, nên các công ty fintech sử dụng mô hình kinh doanh này để hợp pháp hóa chức năng cho vay chuyên nghiệp.

Luật sư Trần Minh Hải, Giám đốc điều hành Công ty Luật Basico, bình luận một cách hài hước rằng: “Nói sai thì không đúng mà nói đúng thì cũng sai!”.

Nhiều rủi ro ở thị trường không được thừa nhận

Theo chia sẻ tại buổi hội thảo về khung pháp lý cho các công ty fintech gần đây do Sở Khoa học và công nghệ TP HCM tổ chức, số lượng app cho vay trực tuyến được ước tính có thể lên tới 150, trong đó nhiều app “ma” hoạt động không giấy phép, không chịu bất kỳ sự quản lý nào của phía cơ quan nhà nước.

Đó là chưa kể đến nhiều ứng dụng cũng biến tướng trở thành ứng dụng cho vay nặng lãi. Mức độ phổ biến và nguy hiểm của các ứng dụng trên nền tảng internet này thậm chí còn hơn cao gấp nhiều lần so với các tiệm cầm đồ “trá hình" tín dụng đen vì hoạt động trên nền tảng internet. Việc cài đặt ứng dụng phải yêu cầu quyền truy cập danh bạ điện thoại và có thể là nhiều nội dung nhạy cảm khác.

Cho đến nay, Bộ Công an đã nhiều lần cảnh báo lừa đảo tín dụng đen qua app cho vay đang nở rộ, đặc biệt là từ sau khi dịch Covid-19 bùng nổ. Từ đầu năm đến nay, lực lượng công an TP HCM cũng đã triệt phá nhiều đường dây cho vay qua app, trong đó có người Trung Quốc tham gia điều hành.

Hiện nay, quy định pháp lý bảo vệ người đi vay chỉ có giới hạn lãi suất cho vay theo Bộ luật Dân sự 2015 (không được vượt quá 20%/năm) và “tội cho vay lãi nặng trong giao dịch dân sự” theo Bộ luật hình sự.

Nhưng đa phần đều lách luật bằng phí thỏa thuận ngoài lãi suất. Nếu cộng thêm vào thì ai cũng thấy được nhiều khoản phải trả đã vượt quy định.

Nhận diện app cho vay "ảo"

Các điểm đặc trưng ở nhiều app cho vay hiện nay là không có đăng ký kinh doanh, không có hợp đồng khi vay, giải ngân không đúng số tiền vay, chuyển tiền bằng tài khoản cá nhân, lãi suất quá cao, đòi hỏi truy cập nhiều thông tin từ điện thoại của khách vay.

Bên cạnh đó, người đi vay hiện nay đang phải đối mặt với các hoạt động thu nợ rất tùy nghi, xâm phạm đến các quyền riêng tư mà thiếu đi các giới hạn pháp lý rõ ràng, cụ thể bảo vệ cho mình, luật sư Hải nhìn nhận.

Tuy nhiên, một điểm đáng chú ý nữa là vì không chịu sự quản lý nên thị trường không chỉ “bát nháo” ở phía cung, tức các nền tảng cho vay, mà còn từ phía cầu, tức người đi vay.

Bà Trương Thị Thu Minh, Phó giám đốc Công ty Luật Việt và cộng sự - một đơn vị tư vấn pháp lý cho một công ty fintech cho vay trực tuyến,cho biết có hiện tượng người tiêu dùng vay đến 20 - 30 ứng dụng một lần.

Nhiều người tiêu dùng cho rằng kênh cho vay trực tuyến hiện nay giống như một kênh kiếm tiền vì thủ tục vay dễ dàng và nhanh chóng. Từ đó cũng hình thành một xu hướng tội phạm mới là làm giả hồ sơ vay hay vay tiền rồi bùng nợ, lập các nhóm trên mạng chỉ nhau cách bùng nợ, quịt nợ trong khi cơ quan quản lý không có cơ chế nào để giám sát tình trạng này, bà Minh chia sẻ.

Các nền tảng cho vay ngược lại cũng có thể đi kiện khách hàng dựa trên giao dịch dân sự. Tuy nhiên có thể thấy chi phí khởi kiện hẳn nhiên đắt đỏ hơn vì các khoản vay tín chấp thường có quy mô rất nhỏ.

Theo ông Hải, hoạt động cho vay với số lượng lớn các công ty cho vay, bao gồm cả cầm đồ và fintech đã hình thành một thị trường cho vay tiêu dùng, nhưng lại thiếu sự quản lý rõ ràng, thiếu giới hạn kinh doanh cụ thể, từ đó dẫn tới sự bát nháo trong hoạt động.

“Trong số các doanh nghiệp cầm đồ, fintech sẽ có tổ chức bài bản, chừng mực nhưng cũng có loại hình tín dụng đen đan xen. Quá nhiều tai tiếng của tín dụng đen hoạt động trong môi trường này đương nhiên sẽ dẫn đến sự bất ổn chung và gây tai tiếng chung cho cộng đồng doanh nghiệp fintech cho vay", luật sư Hải nhìn nhận.

Hiện nay, giới fintech cho vay đang “ngóng” cơ chế thử nghiệm dành cho fintech (Sandbox). Sau khi lấy ý kiến của các cá nhân và tổ chức, dự thảo về Nghị định cơ chế thử nghiệm này hiện đang trình lên Chính phủ. Thời gian ban hành vẫn chưa cụ thể, nhưng thời điểm ban hành được dự đoán có thể vào giai đoạn cuối năm nay hoặc đầu năm sau.

Khi có hiệu lực, hoạt động của các fintech sẽ chịu sự giám sát của Ngân hàng Nhà nước và trong tương lai được kỳ vọng sẽ có những quy định riêng.

Ngoài những ứng dụng cho vay nặng lãi tranh thủ thị trường còn chưa có quy định quản lý để kiếm lợi bất chính, cũng có không ít các fintech mong muốn sớm có hành lang pháp lý cụ thể để hoạt động thay vì sống “tầm gửi” vào các tiệm cầm đồ như hiện nay.

Đi cùng với dòng vốn fintech, sự phát triển của các mô hình tiệm cầm đồ "hiện đại" muốn thay thế “truyền thống” cũng ẩn chứa các rủi ro tiềm ẩn. Do đó cần sớm có những quy định quản lý mới để đưa hoạt động cầm đồ về đúng bản chất.