VNDirect mới đây công bố báo cáo triển vọng thị trường trái phiếu doanh nghiệp năm 2023. Theo đó, đơn vị này dự đoán áp lực trái phiếu đáo hạn dự báo sẽ hạ nhiệt trong quý I/2023 và tăng mạnh trở lại trong quý II - III/2023.

Áp lực trái phiếu đáo hạn dự báo sẽ hạ nhiệt trong 3 tháng đầu năm 2023

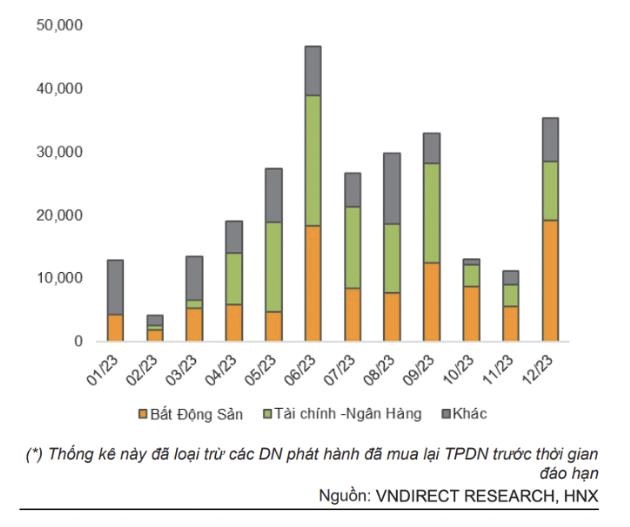

Cụ thể, tổng giá trị trái phiếu doanh nghiệp riêng lẻ đáo hạn trong quý I ước giảm 40% so với quý IV/2022, đạt 30.655 tỷ đồng, tăng 247% so với cùng kỳ.

Áp lực đáo hạn sẽ tăng mạnh trong quý II, III với giá trị lần lượt đạt 93.139 tỷ đồng, tăng 169% so với cùng kỳ và 89.488 tỷ đồng, tăng 50% so với cùng kỳ.

Sau giai đoạn này, giá trị đáo hạn trái phiếu doanh nghiệp trong quý IV dự kiến giảm 33% so với quý trước về mức 59.571 tỷ đồng, tăng 16% so với cùng kỳ.

Ước tính khổi lượng trái phiếu doanh nghiệp riêng lẻ đáo hạn năm 2023, đơn vị tính: tỷ đồng

Ước tính khổi lượng trái phiếu doanh nghiệp riêng lẻ đáo hạn năm 2023, đơn vị tính: tỷ đồng

VNDirect dự phóng, giá trị đáo hạn trái phiếu doanh nghiệp năm 2023 đạt 272.853 tỷ đồng tăng 77% so với cùng kỳ. Bất động sản là nhóm ngành chiếm tỷ trọng lớn nhất với 37,6% tổng giá trị đáo hạn trái phiếu riếng lẻ, tương đương 102.570 tỷ đồng tăng 76% so với cùng kỳ.

Các doanh nghiệp bất động sản có giá trị đáo hạn trái phiếu doanh nghiệp cao nhất năm 2023 gồm: CTCP Tập đoàn Đầu tư Địa ốc NoVa (14.476 tỷ đồng), CTCP Saigon Glory (7.000 tỷ đồng), và Công ty TNHH Phát triển bất động sản An Khang (4.960 tỷ đồng).

Tiếp theo là tài chính ngân hàng, đây là nhóm ngành chiếm tỷ trọng lớn thứ hai với 37% tổng giá trị đáo hạn trong năm nay, tương đương 100.824 tỷ đồng, tăng 55% so với cùng kỳ.

Các tổ chức tài chính có giá trị đáo hạn trái phiếu doanh nghiệp cao nhất gồm: Ngân hàng TMCP Phát triển TP HCM (14.048 tỷ đồng), Ngân hàng TMCP Việt Nam Thịnh Vượng (13.650 tỷ đồng) và Ngân hàng TMCP Bưu điện Liên Việt (9.900 tỷ đồng).

Cuối cùng là các ngành khác chiếm 25,5% tổng giá trị trái phiếu doanh nghiệp riêng lẻ đáo hạn trong năm 2023 với 69.459 tỷ đồng, tăng 122% so với cùng kỳ.

Các doanh nghiệp ngoài nhóm bất động sản và tài chính ngân hàng có giá trị đáo hạn cao nhất gồm: CTCP Tập đoàn Sovico (16.350 tỷ đồng), CTCP Xây dựng Kiến Hưng Thịnh (3.600 tỷ đồng) và CTCP Đầu tư Xây dựng Tường Khải (2.990 tỷ đồng).

Khối lượng phát hành sẽ phục hồi đáng kể nửa cuối năm 2023

Với sự bùng nổ phát hành trái phiếu trong giai đoạn 2019 – 2021, tổng giá trị trái phiếu riêng lẻ đáo hạn năm 2023 ước tính khoảng 272.853 tỷ đồng (tăng 77% so với cùng kỳ), trong đó bất động sản và tài chính ngân hàng lần lượt chiếm 38% và 37%.

Theo VNDirect, trong bối cảnh chính sách tiền tệ thắt chặt, chi phí tài chính gia tăng và thắt chặt phát hành trái phiếu, một số tổ chức phát hành có ít cơ hội tiếp cận nguồn vốn nhằm tái cơ cấu tài chính và đáp ứng nghĩa vụ nợ ngắn hạn. Rủi ro về khả năng thanh toán tập trung ở một số lĩnh vực có tỷ lệ đòn bẩy cao và hay biến động theo chu kỳ như lĩnh vực bất động sản.

Những lo ngại về năng lực thanh toán ngày càng tăng, thêm vào đó, niềm tin của nhà đầu tư cá nhân vào trái phiếu doanh nghiệp đã suy giảm xuống mức thấp, thể hiện thông qua việc nhiều nhà đầu tư đã vội vàng bán trái phiếu của bất kỳ tổ chức phát hành nào bằng mọi giá để thu tiền về tiền mặt.

Theo khảo sát của VNDirect, hiện một số trái phiếu doanh nghiệp riêng lẻ được giao dịch với mức 4 -5% thấp hơn mệnh giá với mức lợi suất khoảng 10% - 12%/năm, có nghĩa là người bán sẵn sàng chấp nhận với mức chiết khấu 14 - 17%.

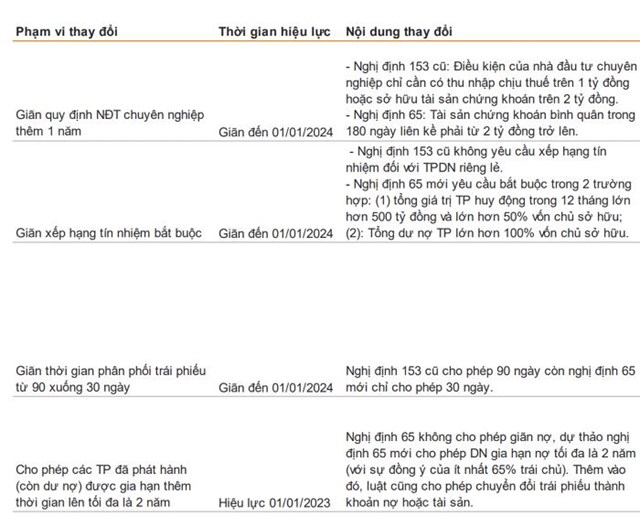

Thay đổi quan trọng trong dự thảo sửa đổi Nghị định 65. Nguồn: VNDirect

Thay đổi quan trọng trong dự thảo sửa đổi Nghị định 65. Nguồn: VNDirect

Trước tình hình đó, các cơ quan chức năng đã đưa ra một số giải pháp nhằm tháo gỡ khó khăn, trong đó có việc ban hành Nghị định 65 sửa đổi. Tính tới hiện tại, Nghị định 65 sửa đổi đang ở trong giai đoạn chờ trình lên Chính phủ.

VNDirect cho rằng, cần thêm thời gian để các thành viên tham gia thị trường như nhà phát hành, tổ chức bảo lãnh, tư vấn và nhà đầu tư thích ứng với các quy định mới.

Trong bối cảnh chi phí tài chính gia tăng, lực cầu nội địa yếu đi, thị trường bất động sản trầm lắng, các doanh nghiệp đang có xu hướng hoãn, hoặc hủy kế hoạch mở rộng kinh doanh, dẫn đến giảm nhu cầu vốn.