TS. Lê Xuân Nghĩa: "Tỷ giá ổn định là điều kiện để thị trường tài sản, thị trường chứng khoán có thể đứng vững, phục hồi"

Vị chuyên gia kinh tế này cũng đồng thời đưa ra 3 lý do cho thấy tỷ giá năm nay giảm, USD khó “sốt” trở lại và Ngân hàng Nhà nước có thể có thêm dư địa để giảm lãi suất điều hành hơn nữa.

Trong khuôn khổ phiên thảo luận về các biến số vĩ mô tại Diễn đàn cấp cao Cố vấn tài chính Việt Nam 2023 diễn ra chiều ngày 8/8, các chuyên gia cho rằng nền kinh tế đang gặp nhiều khó khăn đòi hỏi sự hỗ trợ nhiều hơn nữa về cả chính sách tài khoá và chính sách tiền tệ.

Theo TS. Nguyễn Đình Cung, nguyên Viện trưởng Viện Nghiên cứu Quản lý kinh tế Trung ương (CIEM), muốn thúc đẩy tăng trưởng kinh tế, tạo công ăn việc làm thì cải cách bên trong là yếu tố quyết định. Tuy nhiên, chính sách tài khoá cho đến lúc này vẫn chưa đủ, nền kinh tế được dự báo sẽ khó khăn kéo dài sang năm 2024 vì vậy các doanh nghiệp cũng cần được hỗ trợ nhiều hơn.

"Chúng ta đang sử dụng quá ít chính sách tài khóa để hỗ trợ doanh nghiệp, thậm chí đang tăng chi phí cho doanh nghiệp", ông Cung cho biết. Bên cạnh đó, tỷ lệ giải ngân các gói hỗ trợ doanh nghiệp thuộc Chương trình phục hồi và phát triển kinh tế đạt thấp.

Nhận định trong bối cảnh hiện nay, TS. Nguyễn Đình Cung kiến nghị cần tập trung thực hiện các chính sách tài khóa hơn là chính sách tiền tệ. Đồng thời, ông cũng cho rằng, cần thực hiện quyết liệt chính sách hoàn thuế giá trị gia tăng (VAT) cho doanh nghiệp, đồng thời kéo dài thời gian thực hiện chính sách giảm thuế VAT.

“Dự báo khó khăn còn đến 2024, tôi mong Chính phủ duy trì việc giảm, miễn thuế VAT đến hết năm 2025 để kích cầu”, ông Cung kỳ vọng.

Ngoài ra, vị chuyên gia này cũng cho rằng, cần phải chú trọng cải cách môi trường kinh doanh. Bởi lẽ, trong bối cảnh khó khăn, cải thiện môi trường kinh doanh, giảm chi phí tạo nên sự an toàn, ít rủi ro hơn trong hoạt động kinh doanh, đầu tư của doanh nghiệp.

Đề cập đến chính sách tiền tệ, TS. Lê Xuân Nghĩa, Thành viên Hội đồng Tư vấn Chính sách Tài chính - Tiền tệ Quốc gia nhận định, một trong những rủi ro lớn nhất của nền kinh tế Việt Nam hiện nay là lãi suất cho vay vẫn còn cao, nhiều doanh nghiệp đang phải chịu lãi vay 14-15%/năm, bất chấp Ngân hàng Nhà nước đã có nhiều nỗ lực giảm lãi suất điều hành.

Theo ông Nghĩa, chính sách tiền tệ của Việt Nam bắt đầu chuyển sang hướng hỗ trợ phục hồi, lãi suất tiền gửi đã giảm sâu nhưng lãi suất cho vay vẫn còn cao. Ông lấy ví dụ: một doanh nghiệp trong lĩnh vực điện mặt trời vẫn phải trả lãi suất đi vay lên tới 17%/năm và mới chỉ được ngân hàng hứa giảm xuống 14%/năm vào tháng 9 này, ông Nghĩa cho biết: “Nếu trừ 4% lạm phát thì lãi suất thực là 10%, không có nước nào trên thế giới có lãi suất thực khủng khiếp như vậy”.

Theo ông, một trong những nguyên nhân thấy lãi suất vẫn đang khá cao là do ngành ngân hàng vẫn đang phải dè chừng biến động tỷ giá.

Tuy vậy, theo chuyên gia Lê Xuân Nghĩa, có 3 yếu tố để thấy tỷ giá năm nay giảm, USD khó “sốt” trở lại và Ngân hàng Nhà nước có thể có thêm dư địa để giảm lãi suất điều hành hơn nữa.

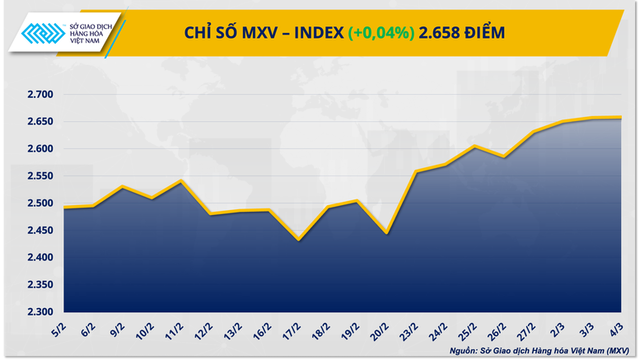

Thứ nhất đó là chỉ số USD index đã giảm từ mức 115 điểm cuối năm ngoái còn 102 điểm và có thể giảm thêm về ngưỡng 100 điểm. USD index khó tăng trở lại trong bối cảnh thế giới đa cực, sử dụng nhiều đồng tiền như hiện nay.

Thứ hai, giá hàng hóa nguyên liệu nhập khẩu có thể tăng, nhất là giá nhiên liệu gây áp lực với tỷ giá, song Bộ Tài chính vẫn còn dư địa để can thiệp (thuế, phí xăng dầu). Và thứ ba là cán cân thanh toán của Việt Nam vẫn dương.

Đây là các yếu tố cho thấy áp lực tỷ giá thời gian tới không còn nguy hiểm, Ngân hàng Nhà nước có thể mua ngoại tệ tăng dự trữ ngoại hối quốc gia. Ông dự đoán, tỷ giá năm 2023 - 2024 sẽ duy trì ở mức ổn định.

“Với một quốc gia mở cửa như Việt Nam, tỷ giá ổn định là điều kiện để thị trường tài sản, thị trường chứng khoán có thể đứng vững, phục hồi nhẹ”, TS. Nghĩa nhận định.

Trên thế giới, chỉ số ngành sản xuất PMI toàn cầu đang nhích lên, điều này cho thấy kinh tế thế giới đang ở đoạn cuối của đáy phục hồi.

Kinh tế Việt Nam đang đi theo đáy chữ U từ tháng 11/2022 và bắt đầu phục hồi nhẹ. Dự báo, kinh tế Việt Nam sẽ phục hồi rõ nét hơn từ cuối năm nay.

Về lãi suất, theo TS. Lê Xuân Nghĩa, nhiều khả năng cuối năm nay Cục Dự trữ liên bang Mỹ (FED) dừng tăng lãi suất và có thể giảm lãi suất từ cuối năm sau. Châu Âu cũng có thể dừng tăng lãi suất từ cuối năm nay do lạm phát giảm nhanh hơn dự đoán. Đây là cơ hội để Ngân hàng Nhà nước giảm thêm lãi suất, hỗ trợ doanh nghiệp.

Ông Nghĩa cũng lưu ý về tình trạng suy kiệt thanh khoản của nền kinh tế và vấn đề tiếp cận tín dụng của các doanh nghiệp. Theo ông, hiện nay tăng trưởng tổng phương tiện thanh toán (3%) ở mức thấp so với GDP theo giá hiện hành của Việt Nam (7%), trong khi vòng quay của tiền dưới 1 (theo tính toán của ông Nghĩa là 0,64%). Điều này khiến cho thanh khoản của nền kinh tế suy kiệt dù tiền có trong ngân hàng thương mại dư thừa.