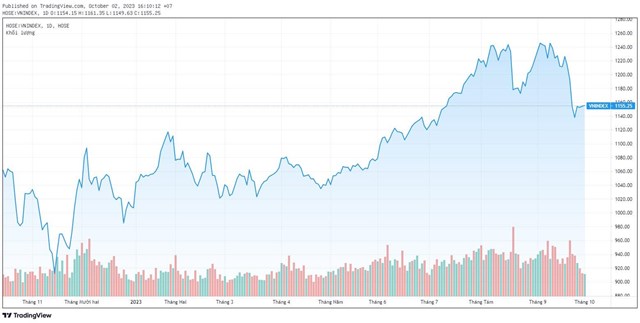

Thị trường chứng khoán vừa trải qua thêm một phiên giao dịch giằng co với thanh khoản tiếp tục phá đáy. Khối lượng khớp lệnh trên HoSE phiên giao dịch đầu thán 10 chỉ đạt gần 464 triệu cổ phiếu, giảm 13% so với phiên trước. Đây là mức thấp nhất trong vòng gần 5 tháng qua, kể từ ngày 5/5/2023.

Thanh khoản TTCK Việt Nam xuống mức thấp nhất kể từ tháng 5/2023

Thanh khoản TTCK Việt Nam xuống mức thấp nhất kể từ tháng 5/2023

Xét theo giá trị khớp lệnh trên HoSE đạt mức xấp xỉ 10.000 tỷ đồng, giảm 16% so với phiên trước đó và giảm xấp xỉ 52% so với bình quân 20 phiên gần nhất (gần 21.000 tỷ đồng). Mức thanh khoản èo uột này đã duy trì sau khi chuỗi giảm điểm mạnh gần đây và giá trị khớp lệnh liên tục “nhúng” dưới 20.000 tỷ đồng/phiên.

Bên cạnh sự thận trọng sau chuỗi giảm mạnh, thanh khoản thị trường trồi sụt trước nhiều biến số khó lường. Theo đánh giá của ông Bùi Văn Huy - Giám đốc Chi nhánh Chứng khoán DSC, sau quãng thời gian tươi đẹp với sự phục hồi chung của chứng khoán thế giới, sự lắng xuống của các rủi ro liên thị trường, ảnh hưởng tích cực từ các chính sách hỗ trợ kinh tế trong nước và tâm lý hưng phấn của nhà đầu tư cá nhân, thị trường đã phải đối mặt nhiều hơn với những áp lực.

Đối với thị trường thế giới , "cú đánh" bất ngờ đến từ thị trường hàng hóa khi các hàng hóa tăng mạnh chủ yếu xuất phát từ thiếu hụt (chủ động hoặc bị động) nguồn cung. Thị trường hàng hóa là yếu tố khách quan nằm ngoài tầm kiểm soát của các ngân hàng trung ương và khiến các ngân hàng trung ương rơi vào thế khó.

FED đưa ra quan điểm cứng rắn hơn trong kỳ họp gần nhất vào tháng 9. Lợi suất Trái phiếu Chính phủ các kỳ hạn lập đỉnh mới trong nhiều năm, đồng Dollar tăng mạnh trở lại và hầu hết các thị trường đã điều chỉnh mạnh. Mẫu hình toàn cầu vẫn đồng điệu nhưng theo hướng tiêu cực khi bắt đầu tháng 10.

Đối với thị trường trong nước , có lẽ những thách thức trong việc kích thích kinh tế trong bối cảnh toàn cầu đang thắt chặt vẫn là sự quan tâm hàng đầu. Việc đi ngược chính sách tiền tệ đổi lấy mức độ phục hồi kinh tế như thế nào sẽ định hướng kỳ vọng.

Những số liệu kinh tế Quý III/2023 cho thấy đà phục hồi tích cực sau những nỗ lực, nhưng cũng khó nói rằng số liệu đó sẽ làm thỏa mãn kỳ vọng của nhà đầu tư hay các nhà làm chính sách, bởi lẽ kinh tế vẫn có vẻ phục hồi chậm hơn kỳ vọng. Tiêu điểm nằm ở việc hạ lãi suất với sự đánh đổi về áp lực tỷ giá vẫn chưa thể kích thích tăng trưởng tín dụng và có tác động truyền dẫn vào nền kinh tế tương xứng.

Bên cạnh đó, việc NHNN liên tục có động thái hút thanh khoản và ảnh hưởng một số quy định mới như Thông tư 06 cũng khiến nhà đầu tư có phần thận trọng, chậm lại quan sát thay vì giải ngân dồn dập. Riêng tác động của Thông tư 06, ông Huy cho rằng chủ yếu ảnh hưởng đến hoạt động thu xếp vốn của các CTCK chứ không tác động nhiều đến thị trường.

Trong khi bối cảnh vĩ mô chưa quá khởi sắc, thị trường lại không có nhiều thông tin hỗ trợ khiến nhà đầu tư cá nhân ít giao dịch dẫn đến thanh khoản giảm mạnh. Thị trường đã có quãng thời gian dài tăng điểm nên 2-3 tháng điều chỉnh giảm là bình thường.

"Nhà đầu tư không nên quá vội vàng trong tháng 10, vì tôi quan sát sóng mới thường bắt đầu tháng 11-12 và kéo dài qua tháng 4-5 năm sau. Do đó quãng này điều chỉnh và tích lũy là để "làm ván mới" , ông Bùi Văn Huy cho biết.

Dòng tiền vẫn len lỏi tìm cơ hội

Theo quan sát của chuyên gia DSC, dòng tiền dù yếu nhưng vẫn len lỏi trong nhóm mid & smallcap tìm cơ hội, tâm điểm là ba nhóm xuất nhập khẩu, đầu tư công, thị trường hàng hóa.

Một trong những điểm tích cực đáng ghi nhận nhất là tình hình xuất nhập khẩu. Đương nhiên tổng kim ngạch xuất – nhập khẩu vẫn giảm nhẹ so với cùng kỳ nhưng có sự cải thiện ở một số nhóm hàng hóa cụ thể.

Thêm một điểm nhấn là tính đến này 30/9/2023, lượng giải ngân vốn đầu tư công khoảng 363 nghìn tỷ đồng, đạt 51,38% kế hoạch. Đây cũng là năm đầu tiên giải ngân vốn đầu tư công 9 tháng vượt mức 50%.

"Với sự nóng lên của thị trường hàng hóa, một số nhóm cổ phiếu chịu tác động lớn từ biến động giá hàng hóa dự kiến sẽ có những chuyển lớn theo cả hướng tích cực và tiêu cực. Dòng tiền tháng 10 dù kém nhưng “money never sleep”, vẫn có những cơ hội len lỏi ở những nhóm cổ phiếu vốn hóa vừa và nhỏ ", vị chuyên gia cho biết.

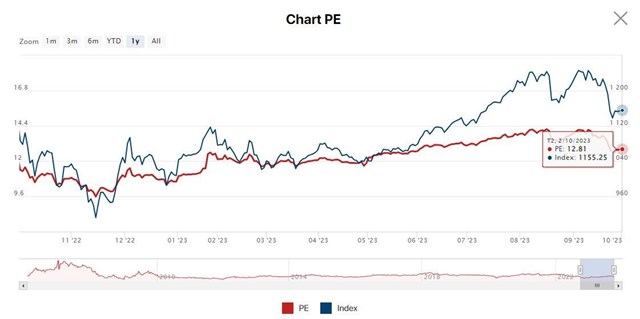

Định giá P/E VN-Index "hạ nhiệt" xuống còn 12,8 lần (số liệu kết phiên 2/10)

Định giá P/E VN-Index "hạ nhiệt" xuống còn 12,8 lần (số liệu kết phiên 2/10)

Dù trong ngắn hạn còn nhiều yếu tố bất định, song vẫn có những yếu tố được kỳ vọng sẽ có tác động tích cực đến thanh khoản thị trường trong trung hạn. Theo đó, định giá thị trường đã trở về mức cân bằng sau nhịp giảm sâu. Định giá P/E của VN-Index đã giảm từ mức 14,1 lần vào giữa tháng 9 xuống còn xấp xỉ 12,8 lần - thấp hơn mức trung bình 5 năm. Với kỳ vọng tăng trưởng lợi nhuận Q3/2023 sẽ cải thiện, P/E thị trường có thể tiếp tục giảm đi đáng kể.

Trên quan điểm tích cực, Pyn Elite Fund trong một báo cáo gần đây đánh giá thị trường Việt Nam đầy hấp dẫn với mức định giá đang tương đối rẻ. Thậm chí với mức tăng trưởng lợi nhuận được dự đoán cho năm 2024, tỷ lệ P/E sẽ giảm xuống dưới 10 lần. Quỹ ngoại đến từ Phần Lan kỳ vọng chỉ số VN-Index có thể lên ngưỡng là 2.500 điểm vào năm 2025 - 2026 dựa trên mức P/E là 16 lần theo dự báo tăng trưởng lợi nhuận các doanh nghiệp niêm yết.