HSBC: ASEAN thu hút kỷ lục gần 17% dòng vốn FDI toàn cầu trong năm 2022

Báo cáo của HSBC cũng chỉ ra, Mỹ là nhà đầu tư hàng đầu trong các lĩnh vực sản xuất và tài chính của ASEAN, với mỗi lĩnh vực chiếm gần 30% vốn FDI.

Bộ phận Nghiên cứu toàn cầu Ngân hàng HSBC mới đây công bố báo cáo "ASEAN Perspectives - Dòng vốn FDI: Bền bỉ đối mặt với thách thức", với nhận định, trong khi triển vọng thương mại toàn cầu ảm đạm thì FDI vẫn đang đều đặn đổ vào khu vực ASEAN.

FDI bùng nổ: Một câu chuyện dài

Theo Báo cáo của HSBC, kể từ sau đại dịch Covid-19, thương mại toàn cầu đãchịu nhiều trở ngại. Tuy nhiên, FDI vẫn là một trong số ít điểm sáng trong khu vực.

"Bất chấp suy thoái thương mại ngắn hạn, sự gia tăng vốn FDI một cách nhất quán là rất quan trọng để khu vực này nâng cao chuỗi giá trị và củng cố tầm quan trọng của ASEAN trong thương mại toàn cầu”, HSBC nhận định.

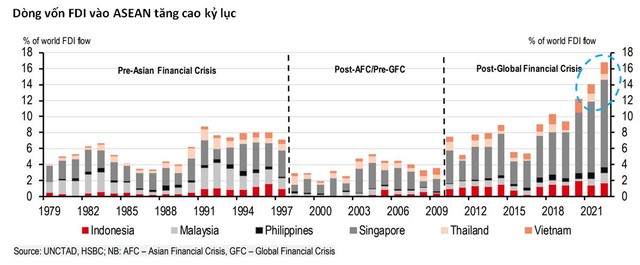

Số liệu của HSBC cho thấy, ASEAN thu hút mức cao kỷ lục gần 17% dòng vốn FDI toàn cầu trong năm 2022, gần gấp đôi so với 4 năm trước. Thành tựu này phản ánh rõ ràng các nền tảng cơ bản vững chắc, nhân khẩu học thuận lợi và chuỗi cung ứng cạnh tranh của ASEAN.

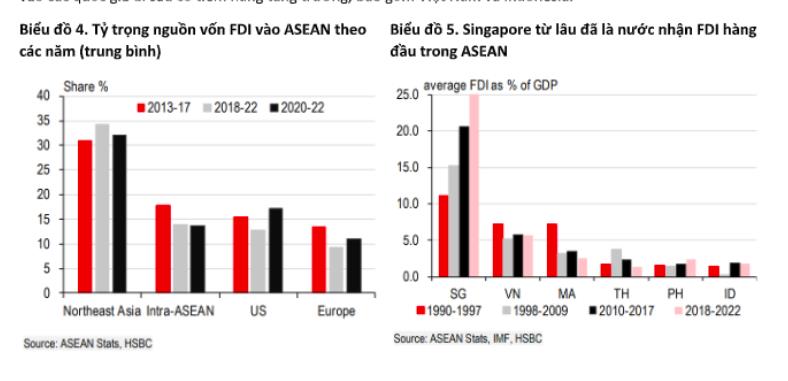

Tuy nhiên, các chuyên gia HSBC cũng thẳng thắn nhìn nhận, không phải quốc gia nào cũng được hưởng lợi ở mức độ như nhau. Hơn 65% vốn FDI vào khu vực đã đổ tới Singapore, tương đương trung bình tới 25% GDP của nước này. Nhưng điều này một phần là do vị thế chiến lược của Singapore là một trung tâm tài chính quan trọng.

Malaysia và Việt Nam cũng thu hút được dòng vốn FDI đáng kể. Tính đến thời điểm hiện nay, số vốn FDI đổ vào lĩnh vực sản xuất của Việt Nam đã cao hơn mỗi năm trong ba năm gần đây, theo HSBC.

Theo HSBC, có hai chuỗi cung ứng được hưởng lợi nhiều nhất: Ngành công nghệ và xe điện (EV). Trong khi Singapore, Malaysia và Việt Nam là 3 quốc gia có thành tích vượt trội ở lĩnh vực công nghệ, thì Indonesia và Thái Lan là hai quốc gia được hưởng lợi chính ở lĩnh vực xe điện.

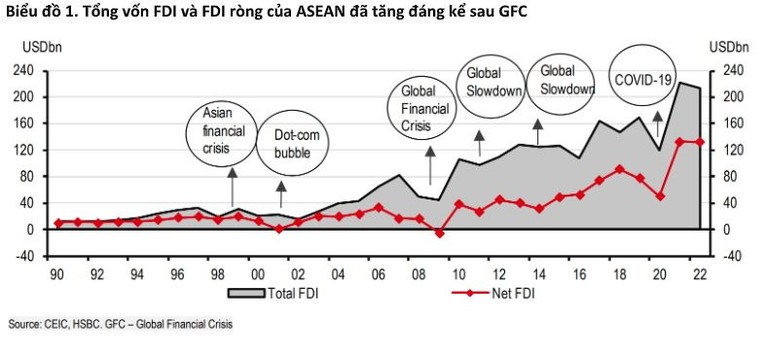

Trong 30 năm qua, ASEAN đã chứng kiến nguồn vốn FDI dồi dào nhờ vào tiềm năng tăng trưởng to lớn, hiệu quả chi phí gia tăng, vô số hiệp định thương mại và quá trình chuyển đổi cơ cấu đang diễn ra, cùng nhiều hoạt động khác.Tổng vốn FDI vào ASEAN-6 (bao gồm Thái Lan, Việt Nam, Malaysia, Singapore, Indonesia, Philippines) đạt trung bình gần 128 tỷ USD mỗi năm trong giai đoạn 2010-2019, cao hơn khoảng 3 lần so với mức trung bình của thập kỷ trước. Tương tự, FDI ròng trung bình đạt gần 53 tỷ USD mỗi năm trong cùng kỳ, gần gấp 4 lần mức trung bình của thập kỷ trước.

Tổng vốn FDI vào ASEAN-6 đạt trung bình gần 128 tỷ USD mỗi năm trong giai đoạn 2010-2019, cao hơn khoảng 3 lần so với mức trung bình của thập kỷ trước. FDI ròng trung bình đạt gần 53 tỷ USD mỗi năm trong cùng kỳ, gần gấp 4 lần mức trung bình của thập kỷ trước.

Đặc biệt, xu hướng này càng gia tăng trong thời kỳ hậu Covid-19. Tổng vốn FDI tăng tới 45% lên trung bình khoảng 185 tỷ USD, với FDI ròng tăng gấp đôi lên 105 tỷ USD trong khoảng thời gian ngắn 2020 - 2022.

Tỷ trọng FDI vào ASEAN-6 phản ánh rõ ràng xu hướng này. Trong khi ASEAN-6 thu hút không quá 6% vốn FDI của thế giới sau AFC, nguồn vốn này đã quay trở lại khu vực ở mức độ đáng kể hơn sau GFC, tăng lên khoảng 8% (trừ năm 2011 và 2015-2016). Đặc biệt, FDI đã đạt mức cao kỷ lục mới kể từ khi đại dịch toàn cầu bắt đầu.

Đặc biệt, theo HSBC, xu hướng này càng gia tăng trong thời kỳ hậu Covid-19. Tổng vốn FDI tăng một cách đáng ngạc nhiên với mức tăng 45% lên trung bình khoảng 185 tỷ USD, với FDI ròng tăng gấp đôi lên 105 tỷ USD trong khoảng thời gian ngắn 2020-2022.

Quả thực, tỷ trọng FDI vào ASEAN-6 phản ánh rõ ràng xu hướng này. FDI đã đạt mức cao kỷ lục mới kể từ khi đại dịch toàn cầu bắt đầu. Năm 2022, ASEAN-6 đã thu hút gần 17% vốn FDI của thế giới, mức cao lịch sử cho thấy tầm quan trọng ngày càng tăng của ASEAN đối với các nhà đầu tư.

Mỹ là nhà đầu tư lớn của ASEAN

Cũng theo HSBC, trong khi tỷ trọng FDI vào ASEAN theo nguồn vẫn ổn định, cần ghi nhận sự xuất hiện của Mỹ với tư cách là quốc gia đầu tư FDI chính vào ASEAN. Trong 3 năm qua, Mỹ, với thị phần 17%, đã thay thế khu vực nội khối ASEAN (14%) để trở thành quốc gia đầu tư FDI lớn nhất trong khu vực, mặc dù cách biệt với tỷ lệ không lớn.

"Sự thay đổi thú vị này phản ánh sự dịch chuyển chuỗi cung ứng của các nhà đầu tư Mỹ kể từ căng thẳng thương mại Mỹ-Trung. Mặc dù tạm thời bị gián đoạn bởi đại dịch nhưng đã nhanh chóng quay trở lại và tăng lên mức cao kỷ lục", HSBC đánh giá.

Mỹ là nhà đầu tư hàng đầu trong các lĩnh vực sản xuất và tài chính của ASEAN, với mỗi lĩnh vực chiếm gần 30% vốn FDI.

Lợi thế của đầu tư này thể hiện rõ hơn ở lĩnh vực sản xuất, đồng thời là xương sống thu hút đầu tư nước ngoài của ASEAN. Mỹ đã rót trung bình 12 tỷ USD trong 5 năm qua, tương đương với tổng vốn FDI từ EU và ASEAN.

Điều đó cho thấy, một phần lớn FDI của Mỹ đã chảy vào ngành sản xuất tiên tiến, chẳng hạn như sản xuất chất bán dẫn cao cấp ở Singapore và Malaysia. Trong khi đó, Singapore cũng chiếm được thị phần FDI lớn nhất trong khu vực vào các hoạt động tài chính.

Ngoài Mỹ, các nhà đầu tư ASEAN cũng để mắt tới 2 trụ cột chủ chốt là FDI từ châu Âu và Nhật Bản. Một chi tiết thú vị là nguồn vốn FDI từ châu Âu hướng tới "bán buôn, bán lẻ và sửa chữa xe gắn máy" trong khi các nhà đầu tư Nhật Bản tập trung hơn vào "vận tải và kho bãi".

Mặt khác, các nhà đầu tư Trung Quốc, vốn có truyền thống đầu tư mạnh vào bất động sản ASEAN, đã nhanh chóng bắt kịp đầu tư vào lĩnh vực sản xuất đang phát triển nhanh của khu vực này.

"Trung Quốc đã bắt kịp nhanh chóng trong những năm gần đây, họ đầu tư mạnh vào các lĩnh vực mà mỗi nền kinh tế có lợi thế cạnh tranh, bao gồm: Điện tử gia dụng ở Việt Nam, chuỗi cung ứng xe điện ở Indonesia và Thái Lan cũng như ngành dược phẩm của Singapore. Ngoài sản xuất, các nhà đầu tư Trung Quốc cũng nhanh chóng đổ xô vào thị trường tiêu dùng đang mở rộng nhanh chóng của ASEAN", báo cáo của HSBC nhấn mạnh.

Các quốc gia được lợi từ điều gì?

Theo HSBC, mặc dù ASEAN nhìn chung đã nổi lên như một điểm thu hút đầu tư nhưng đó vẫn là một bức tranh đa chiều.Singapore từ lâu đã dẫn đầu khu vực với dòng vốn FDI cao tạo ra sự mất cân đối rõ rệt, đạt tương đương trung bình 25% GDP trong 5 năm qua.

Bên cạnh môi trường kinh doanh thuận lợi của Singapore, điều này còn nhờ vào vị thế đặc biệt là trung tâm tài chính của thế giới.Các quốc gia khác như Việt Nam và Malaysia được hưởng lợi chính kể từ khi căng thẳng thương mại Mỹ-Trung bắt đầu và nhờ vào vị thế ngày càng quan trọng trong chuỗi cung ứng công nghệ toàn cầu khi những gã khổng lồ công nghệ đang tìm cách đa dạng hóa sự hiện diện địa lý của mình.

Trên thực tế, bỏ qua quy mô khổng lồ của mình, Singapore từ lâu đã được hưởng lợi từ ngành sản xuất hiện đại, đa dạng và có vốn đầu tư cao, bao gồm chip tiên tiến, dược phẩm và máy móc có độ chính xác cao.

Tại quốc gia này, sản xuất tiên tiến là ưu tiên hàng đầu của chính phủ khi họ nỗ lực thúc đẩy tăng trưởng sản xuất của Singapore lên 50% vào năm 2030, từ mức cơ bản cao.

Đối với Việt Nam, theo các chuyên gia nhóm nghiên cứu, kể từ khi thực hiện Đổi Mới vào năm 1986, Việt Nam đã nhận được dòng vốn FDI đáng kể, trở thành một ngôi sao đang lên trong chuỗi cung ứng sản xuất toàn cầu.Trong khi phần lớn khoản đầu tư ban đầu đổ vào lĩnh vực dệt may và giày dép có giá trị gia tăng thấp hơn, Việt Nam đã nhanh chóng thăng hạng trong chuỗi giá trị, phát triển thành trung tâm lắp ráp điện tử quan trọng.

Phần lớn thành công trong lĩnh vực công nghệ là nhờ lộ trình FDI kéo dài nhiều năm của Samsung tại Việt Nam: với khoản đầu tư 18 tỷ USD trong hai thập kỷ qua, một nửa sản lượng điện thoại thông minh của Samsung trên toàn cầu đến từ Việt Nam. Điều này cũng đã khuyến khích các "gã khổng lồ" công nghệ khác, đặc biệt là Apple, mở rộng hoạt động của họ.

Đặc biệt, vốn FDI mới đổ vào lĩnh vực sản xuất đang gia tăng một cách đáng ngạc nhiên. Bất chấp suy thoái thương mại, xu hướng này mang lại hy vọng phục hồi cho Việt Nam khi chu kỳ kinh tế thay đổi, HSBC nhận định.

Báo cáo nhận định: "Cuộc đua thu hút FDI đã bắt đầu và đồng hồ đang điểm. Mặc dù triển vọng thương mại trong tương lai gần còn trầm lặng, dòng vốn FDI ổn định sẽ giúp ASEAN tiếp tục thăng hạng trong chuỗi giá trị và củng cố tầm quan trọng của mình trong thương mại toàn cầu".