Bỏ qua Singapore và Hong Kong, startup công nghệ chọn Mỹ để niêm yết qua SPAC

Quy định pháp lý nghiêm ngặt cùng dự báo kinh tế vĩ mô kém khởi sắc khiến các SPAC ở Singapore hay Hong Kong không có nhiều lợi thế so với các đối thủ ở Mỹ.

Các công ty khởi nghiệp Singapore và Hong Kong đang bỏ qua các sàn giao dịch chứng khoán ở quê nhà để hợp nhất với các SPAC (công ty mua lại có mục đích đặc biệt) tại Mỹ.

SPAC, hay còn được gọi là công ty "séc trắng" là một hình thức IPO phổ biến trong vài năm gần đây. Về cơ bản, SPAC là một công ty rỗng. SPAC sẽ lên sàn trước, sau đó hợp nhất với một doanh nghiệp hiện có, từ đó đưa công ty ra thị trường đại chúng mà không phải trải qua qua quy trình niêm yết truyền thống tốn nhiều thời gian.

SPAC đã qua thời hoàng kim

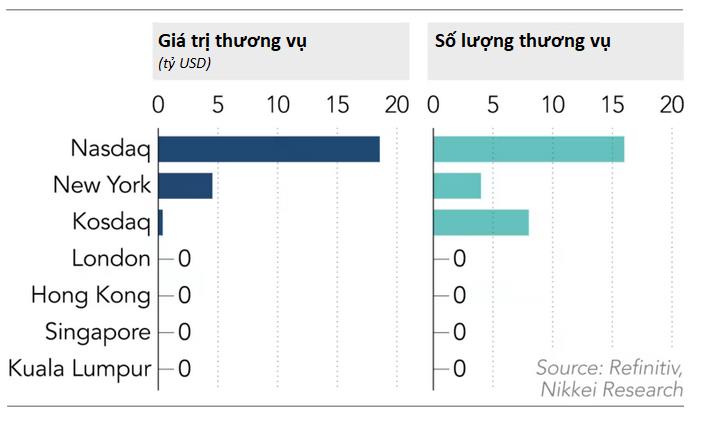

Thông tin từ nhà cung cấp dữ liệu tài chính Refinitiv cho thấy ít nhất 9 công ty Singapore và Hong Kong trong năm nay đã công bố kế hoạch niêm yết cổ phiếu SPAC tại Mỹ. Tính trên toàn khu vực Châu Á - Thái Bình Dương, ít nhất 28 giao dịch SPAC đã được công bố trong 9 tháng đầu năm nay với tổng trị giá 23,4 tỷ USD, tuy nhiên không ai trong số này liên quan đến các sàn giao dịch Singapore hay Hong Kong.

Michael Wu, nhà phân tích tại công ty nghiên cứu đầu tư Morningstar cho biết: “Với SPAC ở Singapore và Hong Kong, tôi nghĩ rằng họ đã hơi chậm chân so với làn sóng chung. Nói cách khác, việc IPO trên thị trường sơ cấp vốn đã khá khó khăn trong năm qua và có thể sẽ tiếp diễn."

SPAC bùng nổ trong thời kỳ đại dịch Covid-19, giúp nhiều start-up công nghệ thu về định giá kỷ lục. Các nhà tài trợ của SPAC - phần lớn là quỹ đầu tư mạo hiểm - thường thu hút nhà đầu tư bằng chính danh tiếng của mình vì người ủng hộ không biết cuối cùng SPAC sẽ hợp nhất với công ty nào.

Bằng cách hỗ trợ SPAC, các nhà đầu tư có cơ hội mua cổ phần trong các start-up có tiềm năng sinh lợi cao. Một ví dụ nổi bật là Grab lên sàn vào tháng 12 năm ngoái khi hợp nhất với SPAC Altimeter Development (đã niêm yết sàn Nasdaq).

Tuy nhiên không phải lúc nào SPAC cũng thành công. Cổ phiếu Grab đã giảm gần 21% ngay trong ngày giao dịch đầu tiên và chỉ đạt vốn hóa thị trường 34,6 tỷ USD, thấp hơn mức 40 tỷ USD mà Altimeter dự kiến.

Căng thẳng địa chính trị trên toàn cầu cũng là một tin xấu với SPAC khi các nhà đầu tư ưu tiên các thương vụ ít rủi ro. Tổng giá trị giao dịch SPAC trong 3 quý đầu năm ở Châu Á - Thái Bình Dương đã giảm 47,6% so với cùng kỳ năm ngoái.

Anish Ailawadi, một quản lý tại công ty phân tích Acuity Knowledge Partners, nhận định "thời kỳ vàng" cho các thương vụ IPO và sáp nhập SPAC đã qua.

Lợi thế của SPAC Mỹ

Ailawadi lưu ý thêm yêu cầu đối với SPAC ở Mỹ có phần "dễ thở" hơn khi so với Hong Kong hay Singapore. Cụ thể, một SPAC Hong Kong cần phải có giá trị vốn hóa tối thiểu 127 triệu USD, ở Singapore là 106 triệu USD. Trong khi đó, SPAC ở Nasdaq chỉ cần tối thiểu 50 triệu USD và SPAC niêm yết ở NYSE cần 100 triệu USD.

"Định giá ở Mỹ thường cao hơn ở các thị trường châu Á. Hầu hết các công ty tư nhân thích các SPAC có trụ sở tại Mỹ hơn là SPAC đến từ khu vực khác. Tương tự như vậy, các công ty niêm yết tại Mỹ thu hút sự quan tâm từ nhiều nhà phân tích và tổ chức đầu tư hơn," Ailawadi nói với Nikkei Asia.

Hypebeast, công ty thương mại điện tử và truyền thông kỹ thuật số Hong Kong, đã công bố kế hoạch lên sàn Nasdaq vào tháng 4 bằng cách hợp nhất với SPAC Iron Spark I với số tiền 221,8 triệu USD. Đây là công ty duy nhất ở Hong Kong niêm yết qua SPAC trong năm nay.

Dữ liệu cho thấy Singapore có 8 công ty công bố các kế hoạch SPAC tương tự - 7 trên Nasdaq và 1 trên NYSE. Chẳng hạn, vào tháng 8, nền tảng công nghệ tài chính Seamless Group đã công bố thỏa thuận trị giá 400 triệu USD với SPAC được niêm yết trên NYSE có tên là InFinT Acquisition.

Gần đây hơn vào cuối tháng 9, tập đoàn nhà nước Singapore Asia Innovations Group (ASIG) thông báo sẽ kết hợp cùng Magnum Opus Acquisition - một SPAC niêm yết trên NYSE. Tập đoàn sau hợp nhất sẽ có tổng giá trị vốn chủ sở hữu 2,5 tỷ USD và là một trong những thương vụ SPAC lớn nhất năm nay.

Số lượng SPAC ở Singapore và Hong Kong sụt giảm

Các SPAC Singapore tỏ ra yếu thế hơn hẳn so với các đối thủ đến từ Mỹ. Sau đợt IPO đầu tiên của 3 SPAC vào tháng 1, sàn giao dịch Singapore không ghi nhận thêm bất kỳ giao dịch nào tương tự trong năm 2022. Tại Hong Kong, Aquila Acquisition và Vision Deal HK Acquisition là những công ty séc trắng đã niêm yết, cùng với hơn 10 công ty khác.

Dù năm 2022 sắp kết thúc, vẫn chưa rõ liệu các SPAC này có mua lại được công ty nào hay không. SPAC ở Singapore phải hoàn tất việc sáp nhập hoặc mua lại trong vòng 24 tháng kể từ ngày IPO, có thể gia hạn thêm 12 tháng.

Tại Hong Kong, SPAC phải công bố thỏa thuận trong 24 tháng, nếu không phải hoàn thành hủy SPAC trong vòng 36 tháng, có thể gia hạn thêm 6 tháng.

Peggy Mak, Giám đốc tại công ty quản lý quỹ Haven Capital cho rằng rất có thể một số SPAC của Singapore và Hong Kong sẽ bỏ lỡ "deadline":

“Môi trường kinh tế toàn cầu đã che mờ tất cả các thị trường, cả SPAC ở Singapore hay Hong Kong cũng không tránh khỏi. Khi (thời hạn) đến gần, họ có thể hạ thấp tiêu chuẩn đối với mục tiêu sáp nhập, khiến tình hình tồi tệ hơn."

Mak nhấn mạnh rằng hầu hết các mục tiêu của SPAC là các công ty đang tăng trưởng mạnh dù dòng tiền hoạt động âm. Những công ty như vậy sẽ gặp bất lợi khi lãi suất tăng và rủi ro suy thoái kinh tế cao:

“Số lượng SPAC trên toàn cầu có thể đã vượt xa số lượng công ty muốn được niêm yết. Vẫn còn nhiều lo ngại bao trùm lĩnh vực công nghệ và các công ty tăng trưởng nóng, do đó chúng tôi không cho rằng sẽ có nhiều sự nhiệt tình với giao dịch SPAC."